2025/02/14(2024/03/29 公開、2025/02/14 更新)

変動金利型住宅ローンとは?固定金利型との違いやメリット・デメリットを解説

監修者:新井智美(ファイナンシャルプランナー)

住宅ローンの金利には、変動金利タイプと固定金利タイプがあります。変動金利タイプは提示されている金利の低さが目を引きますが、どのような仕組みになっていて、固定金利タイプとはどういった点が異なっているのでしょうか?

この記事では、変動金利タイプの住宅ローンの仕組みや固定金利タイプとの違い、メリット・デメリットについて解説します。

住宅ローンの金利タイプは大きく分けると2種類

住宅ローンに適用される金利は、その仕組みの違いによって、変動金利と固定金利の2つに大別されます。

変動金利タイプ

変動金利はそのネーミングからも想像できるように、経済情勢に応じて定期的に適用金利の見直しが行われる仕組みになっています。

一般的には、金融機関は銀行が優良企業に短期(1年未満)の融資を行う際に用いる優遇金利である「短期プライムレート」と呼ばれる指標(基準金利)の変化に応じて、半年ごと(4月・10月)に利率を見直します。

そして、この「短期プライムレート」の変化に影響を及ぼしているのが日本銀行の金融政策(政策金利の推移)です。一般的に、日本銀行は景気がよくなると政策金利を引上げ、逆に悪くなると引下げます。

こうして金融政策に連動し、変動金利タイプの住宅ローンに適用される金利も上がったり下がったりするわけです。

日本銀行は2024年7月に政策金利を0.25%に引上げて以降、同水準で推移するように促しています。なお、日本銀行総裁の植田和男氏は「各種データをふまえて政策金利の引上げに関して判断する」という主旨の発言をしているため、今後の動向を注視しましょう。

固定金利タイプ

一方、固定金利は経済情勢の変化にかかわらず、借入れの際に提示された利率が借入期間中ずっと適用される仕組みになっています。

一般的に、固定金利タイプの適用金利を決める際に指標としているのは長期金利(10年もの国債の利回り)で、国債市場の取引に参加している投資家の動向によって変化しています。「先々で金利が上昇しそうだ」と市場参加者の多くが予想すれば長期金利も上昇傾向を示し、逆の考えが大勢を占めれば下降傾向を示します。

市場参加者の予想に大きな影響を及ぼしているのは金融政策の行方です。そういった意味では、変動金利と固定金利はどちらも日本銀行の動向がそれぞれの推移を左右しているといえるでしょう。

日本銀行は、2024年3月にイールドカーブ・コントロールを終了しました。イールドカーブとは、縦軸に債券の利回りを、横軸に償還までの残存期間をとった曲線で、「利回り曲線」とも呼ばれます。イールドカーブ・コントロールとは、国債購入額の調節や指値オペ(日本銀行が指定する利回りによる国債買入れの実施)などを通じて10年物国債の金利をゼロ%程度に制御する施策です。

また、日本銀行は、長期国債買入れを段階的に減額する方針も示しています。日本銀行の買入額が減少すれば、長期国債の金利が上昇するかもしれません。

変動金利タイプの住宅ローンとは?

変動金利タイプの住宅ローンは、半年ごとに適用金利が見直される仕組みになっています。そのため、指標としている基準金利が上昇すると、毎月の返済額が増えてしまう可能性が考えられます。

そこで、金利が上昇した場合の家計への負担を緩和することを目的に、「5年ルール・125%ルール」が設けられています。ただし、ネット銀行などには「5年ルール・125%ルール」を設けていないケースもあるため、事前に各金融機関のウェブページで確認するようにしましょう。

5年ルール・125%ルール

「5年ルール」とは、「元利均等返済」の変動金利タイプで住宅ローンを組み、半年ごとの見直しで適用金利が上がったとしても、5年間は毎月の返済額が変わらないというものです。

「125%ルール」とは、同じく「元利均等返済」の変動金利タイプで住宅ローンを組み、半年ごとの見直しで適用金利が上がったとしても、次の5年間における返済額は旧返済額の125%(1.25倍)を上限とするというものです。

これら2つのルールは、月々の返済が「元利均等返済」の変動金利タイプだった場合に適用されるもので、「元金均等返済」の場合は対象外です。

次に「元利均等返済」と「元金均等返済」それぞれの返済方式がどういったものなのか、詳しく見ていきましょう。

元利均等返済方式

「元利均等返済」とは、毎月の返済額(元金+利息)が均等になるように計算された返済方法です。毎月の支払いがずっと変わらないので返済計画を立てやすく、後述する「元金均等返済」と比べて、返済開始当初の負担を抑えられるのがメリットです。

その半面、「元金均等返済」よりも借入元金の減り方が遅くなります。その結果、同じ借入期間の「元金均等返済」と比べて総返済額が増えてしまうわけです。

元金均等返済方式

「元金均等返済」とは、毎月の返済額に含まれる元金の金額が一定となる返済方法です。返済が進むにつれて、月々の支払額は少なくなっていきます。

同じ借入期間の「元利均等返済」よりも元金の返済が早くなるため、総返済額が少なくなるのが魅力です。ただし、返済開始当初の返済額がもっとも多くなり、その負担が家計を圧迫するおそれがあります。

固定金利タイプとの違い

巷の金利情勢に応じて定期的に金利が見直される変動金利タイプに対し、固定金利タイプは借入れの際に定められた金利が所定の期間中はずっと適用されます。つまり、その間は毎月の返済金額が変わりません。

もしも、常態的に日本銀行が政策金利の引上げを続けていった場合、変動金利タイプはその影響を受けて適用金利が上昇傾向を示すことになります。しかし、すでに固定金利タイプで借りている方に対し、所定期間に適用される金利は据え置かれたままです。

固定金利タイプは、金利を据え置く所定期間の違いによって、「固定金利期間選択型」と「全期間固定金利型」の2つに分類されます。

固定金利期間選択型

「固定金利期間選択型」は、ローンを組む方が選択した期間中は固定金利が適用される仕組みになっています。金融機関によって選択肢は異なっていますが、固定金利の期間は2年、3年、5年、7年、10年、15年、20年などのなかから選択できます。固定金利期間終了後は変動金利か、もう一度固定金利期間を選べるようになっています。

先々で指標となる金利が上昇傾向を示した場合、固定金利の期間が長いものほど、その影響を抑えられます。ただ、固定期間が短いものと比べて、期間が長いものに適用される金利は高めに設定されるのが一般的です。

全期間固定金利型

「全期間固定金利型」はその名称の通り、借入れ当初に定められた金利が完済まで適用される仕組みです。毎月の支払い額が変わらないので返済計画を立てやすいのがメリットですが、金融機関は長期にわたって金利変動に伴うリスクを負うことになるため、変動金利タイプや「固定金利期間選択型」と比べて、もっとも高めの金利が設定されるのが通常です。

住宅ローンの固定金利についてさらに詳しく知りたい方は「住宅ローンの固定金利とは?メリット・デメリットもご紹介」もご覧ください。

変動金利のメリット

変動金利タイプは世界情勢に応じて機動的に見直しを図ることが可能なため、金融機関は金利変動リスクを軽減できます。こうしたことから、借入れ当初の時点において変動金利タイプには、同じ時期に設定される固定金利タイプよりも低い利率が適用される傾向が見られます。

金融機関によっては、変動金利と固定金利との利率に倍以上の差が生じることもあります。そうなると、ローンを組んだ当初の返済額は固定金利タイプよりも大幅に抑えられます。

そして、その後も指標となる基準金利が中長期的に目立った上昇を遂げなければ、高めの金利が適用されている固定金利タイプと比べて、変動金利タイプの方が利息負担が軽くなる可能性が高まります。

また、政策金利が低水準である現状では考えにくいことではあるものの、指標が低下傾向を示せば、変動金利タイプの適用金利も引下げられます。つまり、その分だけ利息の負担も軽減されるのです。

変動金利のデメリット

変動金利のデメリットは、指標が上昇すると適用金利が引上げられ、その傾向が続いていくと毎月の返済額が増えてしまう可能性があることです。返済方法が「元利均等返済」なら「5年ルール・125%ルール」が適用されて急激な負担増は避けられるものの、指標の上昇傾向が長期化すると、利息負担も増えてしまいます。

金利が上昇した場合は繰上返済を行うのも一考でしょう。毎月の支払いとは別に臨時でまとまった金額を返済する方法で、総返済額の増加を抑えたりする効果が得られます。

また、金利上昇の兆候がうかがえる場合は、変動金利タイプから固定金利タイプに条件変更を行うという有効策が考えられます。ただし、変更できる金融機関が限られているほか、条件変更時に手数料が発生するケースがあるのでご注意ください。

住宅ローンの金利タイプを変更するタイミングや方法、注意点についてより詳しく知りたい方は、以下の記事もご覧ください。

それぞれ、どんな方に向いている?

ここまで、変動金利タイプとともに「固定金利選択型」や「全期間固定金利型」といった固定金利タイプの仕組みや特徴、メリット・デメリットについて触れてきました。では、それぞれどのような方に向いているといえるのでしょうか?

変動金利が向いている方

当初の返済額はできるだけ抑えたいという方にとって、固定金利タイプよりも適用金利が低い傾向にある変動金利タイプの住宅ローンは魅力的な選択肢となってくるでしょう。

また、借入金額が少ない・期間が短い方には、金利上昇のリスクが低い変動金利型の住宅ローンが向いています。

しかしながら、金利情勢のさき行きは専門家でも完全に読み解くのは困難なのが現実です。将来的に金利の上昇傾向が強まってきた場合、変動金利タイプを選択した方は固定金利タイプへの借換えや繰上返済を検討するのが賢明でしょう。なお、金融機関によって、金利の変更に条件がある場合や手数料がかかる場合があります。借入後の金利変更の条件・手数料等について、事前に確認しておきましょう。

固定金利期間選択型が向いている方

借入当初から一定期間は、金利の上昇に伴う返済額の増加を避けたいと考える方には、「固定金利期間選択型」が向いているといえます。

産休・育休や子どもの進学など、個々のライフプランに応じて、「少なくとも今後○年間は返済額の増加で家計を圧迫させたくない」という意向がはっきりしていれば、それに応じて固定金利が適用される期間を選択しやすいでしょう。

全期間固定金利型が向いている方

「全期間固定金利型」が向いているのは、たとえ当初の適用金利が変動金利タイプや「固定金利期間選択型」よりも高めであっても、完済まで返済額が変わらないという安心感を最優先したいという方です。

また、返済額が変わらないということは返済計画も立てやすく、金利の変動を常に気にかけておくことが難しい方にとっても全期間固定金利は向いているといえるでしょう。

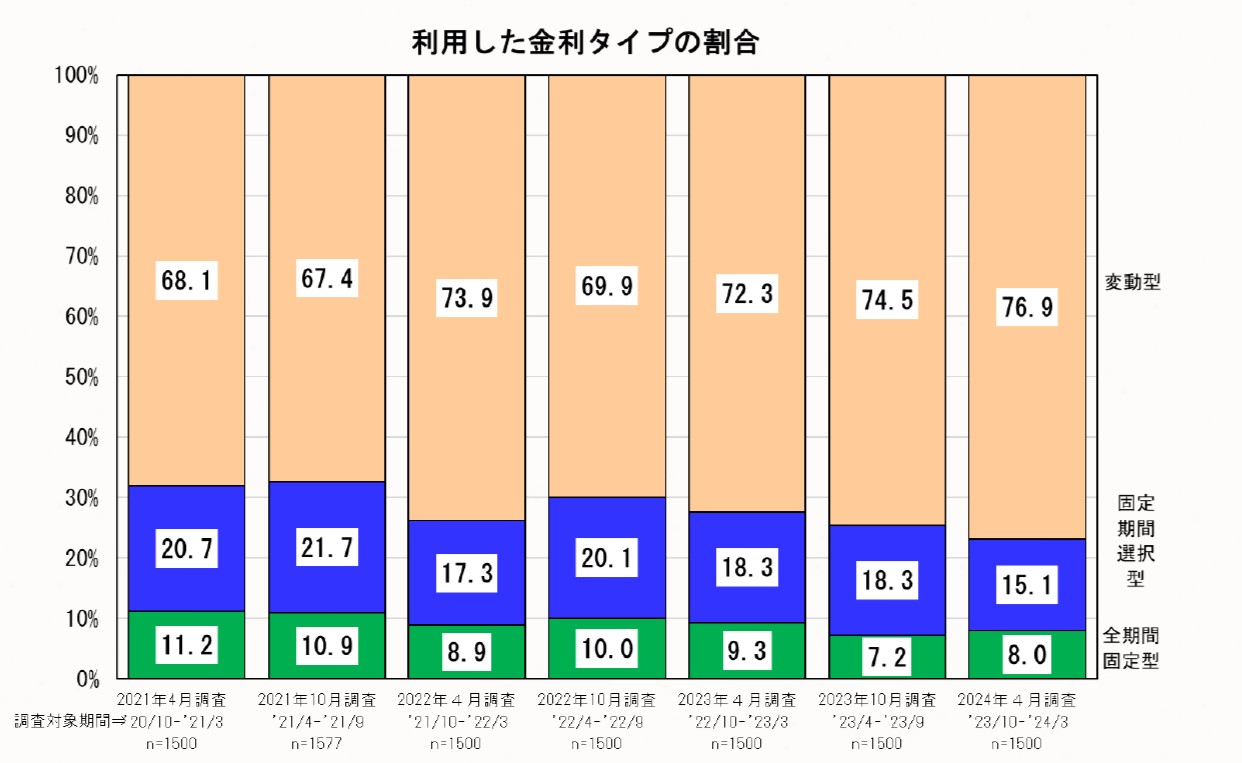

各金利タイプの利用割合

下記は、過去数年間、住宅ローン契約者がどの金利タイプを利用したのかをまとめたものです。

出典:独立行政法人住宅金融支援機構「住宅ローン利用者の実態調査」

住宅ローン利用者の多くは変動金利型を選択していますが、固定金利期間選択型や全期間固定金利型を選択する方も一定数存在します。各金利タイプの特長をふまえて、ご自身に適したものを選択しましょう。

住宅ローンの金利を選択する際に気をつけるべきポイント

住宅ローンは人生でもっとも大きな借入れとなる可能性が高く、返済期間も長くなるだけに、金利タイプを決める際に気をつけておくべきポイントがいくつか存在します。それらをしっかりと押さえながら、慎重に最終決定を下すようにしましょう。

住宅ローンのシミュレーションを行う

住宅ローンの利用を考える際には、金融機関のウェブサイトに設けられているツールを利用し、まずはさまざまな角度からシミュレーションを行ってみることが大切です。新規の借入れなら毎月の返済額や借入可能額を試算できますし、借換えの場合もその効果を検証することが可能です。

こうしたシミュレーションは、金利のタイプを選択するうえでも参考にするべきです。リアルな数字を見ると、適用金利の違いが返済総額にどのような差をもたらすのかも実感できるでしょう。

ミックスタイプも検討してみる

返済額がずっと変わらないという固定金利タイプの安心感と、当初に適用される金利が低い変動金利の魅力のどちらも捨てがたいという方は、「ミックスタイプ」を選択するのも一考でしょう。「ミックスタイプ」とは、固定金利タイプと変動金利タイプの2つを組合わせて借りられる住宅ローンです。

借入れの一部に変動金利が適用されて金利が低いという変動金利のメリットを享受できる一方、固定金利が適用される借入れもミックスされることで、先々の金利変動リスクを軽減できます。

住宅ローンのミックスタイプについて詳しく知りたい方は、以下のページもご覧ください。

金利以外の要素もチェックする

住宅ローンを組む際は、金利だけではなく、以下の要素もチェックしましょう。

- 団体信用生命保険の補償内容(特約など)

- 諸費用(事務手数料、保証会社の保証料など)

団体信用生命保険とは、住宅ローンの利用者が死亡した場合または高度障害状態に陥った場合に、残債に相当する金額の保険金が支払われる保険です。民間金融機関が提供する住宅ローンでは、原則として、契約時に団体信用生命保険への加入が求められます。

団体信用生命保険によっては、特約をつけることが可能です。特約をつければ、ガン・心臓疾患・脳卒中などの診断を受けた際に、住宅ローン残高の全部または一部が免除されることがあります。なお、特約をつけると金利の上乗せが発生するケースがあるため、金融機関のウェブサイトで事前に詳細を確認しましょう。

また、事務手数料や保証会社の保証料など、諸費用がどの程度かかるのかを把握しておくことも大切です。金利が多少割高でも、諸費用が割安であれば、トータルでは負担が小さくなる場合もあります。

住宅ローンの金利タイプはご自身にあったものを選択しよう

当初の適用金利がもっとも低めに設定される傾向にある変動金利タイプは、将来的に金利が上昇傾向を示すとそれが反映されて返済額も増えるという難点も抱えています。

変動金利よりも当初の適用金利が高めであることがデメリットの固定金利タイプは、所定の期間中は返済額が変わらないという安心感も持ちあわせています。

つまり、どちらにも一長一短があるということです。マイホームは人生のなかでも非常に大きな買い物であるだけに、それぞれのメリットとデメリットをきちんと理解したうえで、ご自身のニーズに合った金利タイプを選択することが大事です。