みんなの将来への備えはどれくらい?データで見る老後の金融資産事情

執筆者:進藤真由美(フリーライター)

監修:吉村昌高(ファイナンシャルプランナー)

2017年1月19日

「老後の生活資金を、年金だけでまかなうのは難しい」といわれています。ただ、「老後に備えてお金を貯めておかないと」と思ってはいても、目の前の出費が多いとなかなか思うようにお金が貯められません。そんな現状に、何となく焦りを感じている方も多いのではないでしょうか。

今回は、独立前の子どもを持つ40代の既婚者と、60代以上の子どもがすでに独立した既婚者、合わせて約4万人を対象に金融資産の実態調査を行いました。いわゆる現役世代とリタイア世代です。子どもの独立や仕事の定年などが、金融資産の変化にどうかかわってくるのでしょうか?

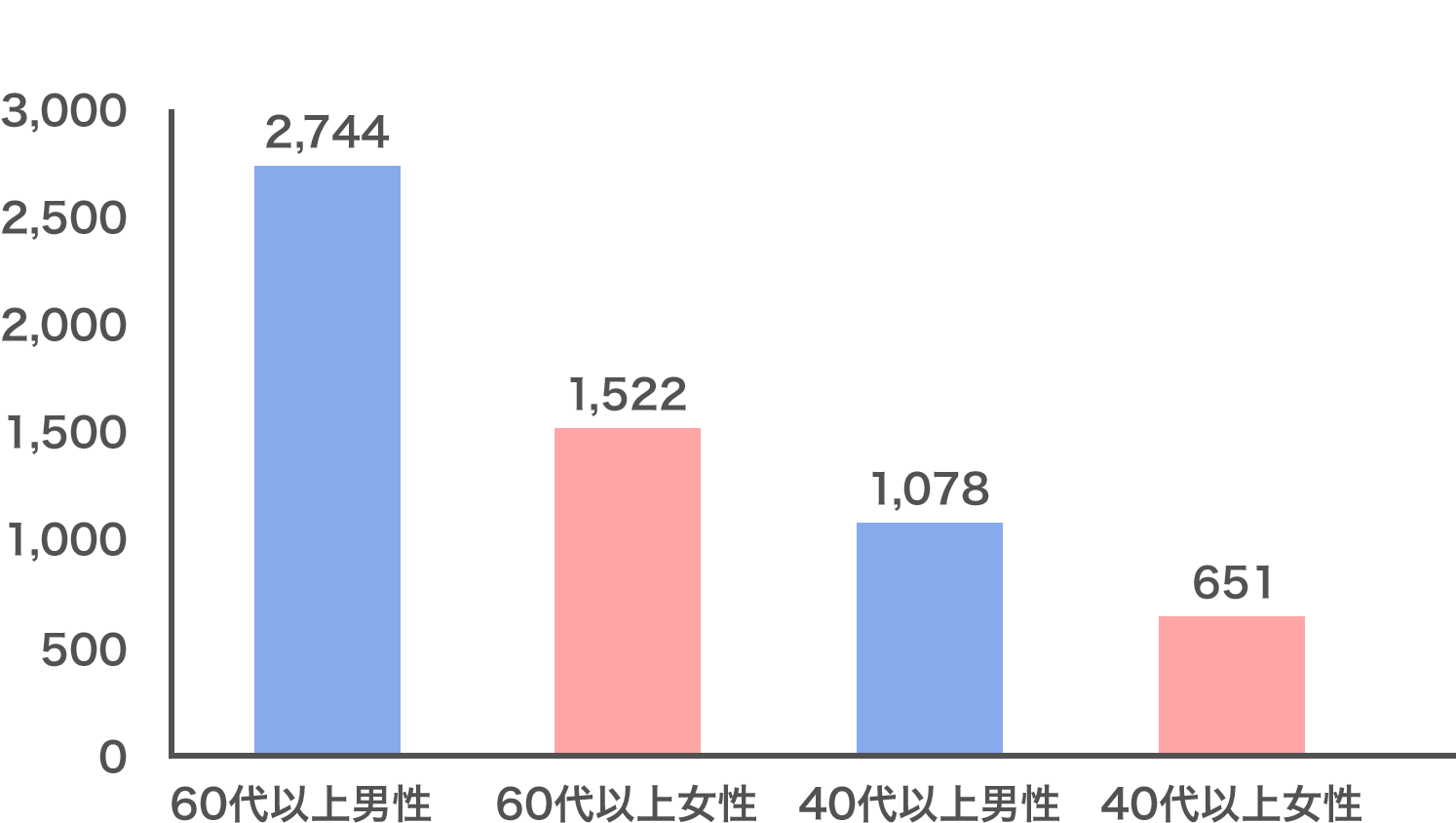

金融資産の総額は、60代が圧倒的にリード

ここでは、調査結果の金融資産額を年代・性別毎の平均値でグラフにまとめてみました。比較してみると、40代に比べて60代以上の持つ金融資産額が大幅に高いということがわかります。多くの人は現役世代を引退すると収入が大きく減るにもかかわらず、なぜ金融資産額が増加しているのでしょうか。

考えられる要因のひとつが、定年時に支給される退職金です。まとまった資金が一度に手もとに入ることから、それをすぐに使わず、手もとに残している人が多いことが予想されます。

もうひとつの要因として、定年を控えた50代での老後資金準備も考えられます。子どもが独立した後なら教育費も必要なくなり、ある程度老後資金を貯めやすい環境となります。

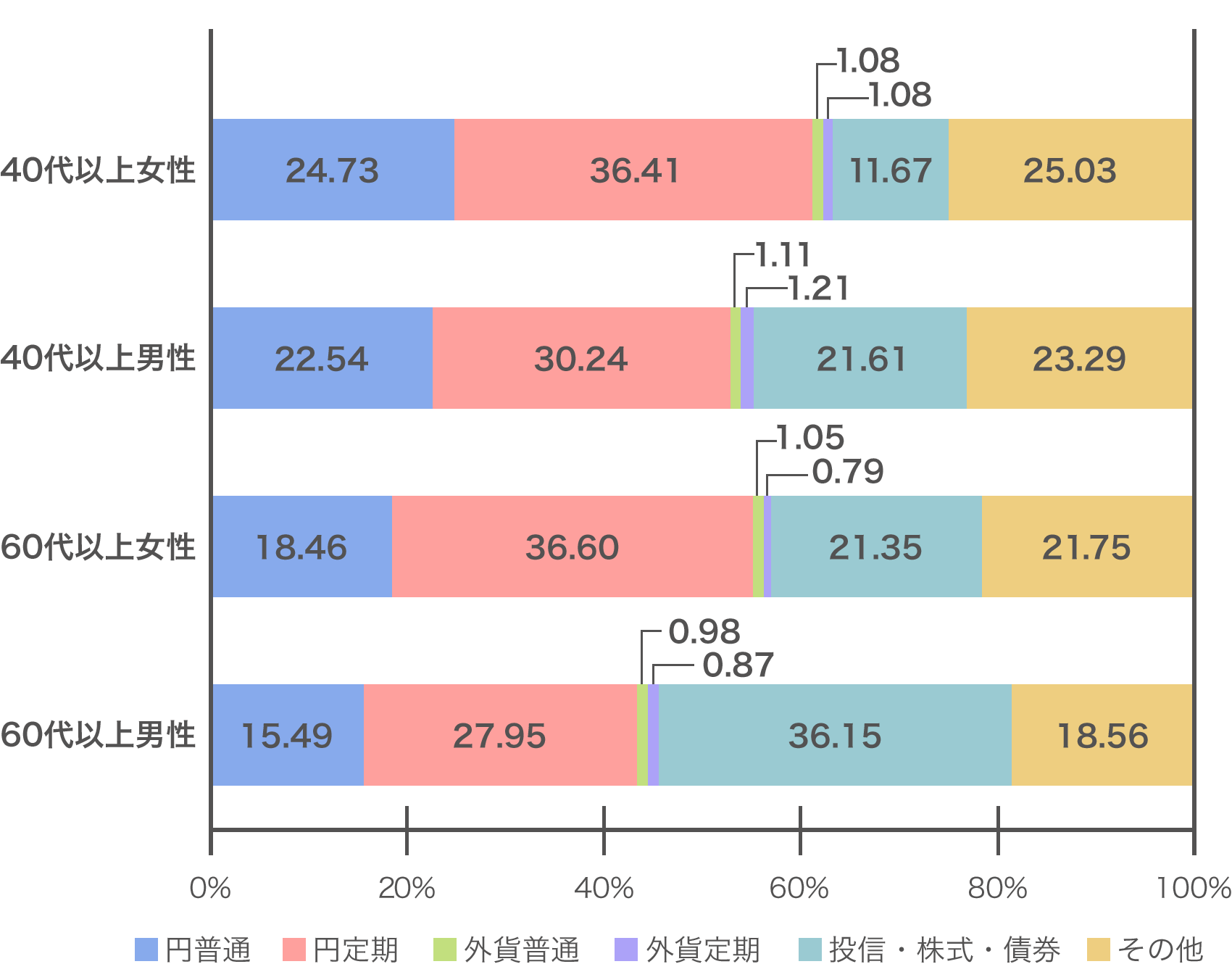

60代以上は投資にも積極的に

次に、金融資産の内訳をみていきましょう。注目すべきは、投信や株式、債券といった有価証券の占める割合です。60代以上男性は40代男性に比べて1.5倍以上、60代以上女性は40代女性に比べて2倍近くも有価証券の占める割合が増えています。

投資には、しばらく使う予定のない余裕資金を使うことが鉄則です。焦って現金化するとタイミングが悪く、元本を割り込むことも少なくありません。老後資金としてある程度貯蓄しており、子どもの独立で教育費が不要になった世代は、投資に使える資金が確保しやすいことが予想されます。

投資には勉強が欠かせませんが、仕事を引退した世代には勉強時間が確保しやすいというアドバンテージもあります。そういった事情から、金融資産に占める有価証券の割合が高いのではないでしょうか。

安全性の高い銘柄の選択と、リスク分散を

定年退職金が手もとに入ると、勧められるままに、まとまった金額の投資信託などを一度に購入する人が多く見られます。しかし、自分が内容をよく知らないものへの投資はおすすめできません。

投資の損益はすべて自己責任。損をしないためには、ある程度の勉強が必要です。特に定年後は給与から損失を穴埋めすることはできないので、大きく損をすると取り返しがつかないことに。そのため、より安全性が高くリスクが低い銘柄などを選定しなければなりません。

株式なら業種、外貨預金なら運用対象の通貨などをできるだけ関連性の低いものに振り分ける「リスク分散」も大切。購入のタイミングを分散させることもリスクの軽減に繋がります。

今回は独自の調査結果をもとに、老後資金の平均額や内訳について考察してみました。「老後なんて、まだまだ先」という人も、安心して老後を迎えるために、今のうちから考えてみてはいかがでしょうか?

- ※本記事の集計データは全国15万人を対象に行ったインターネット調査の結果をもとにしたものです。