-

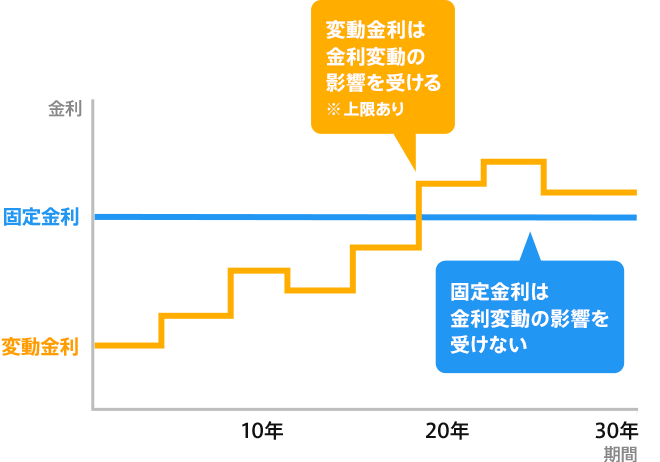

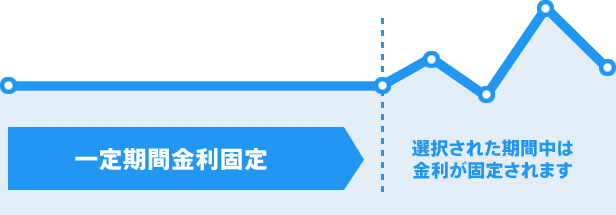

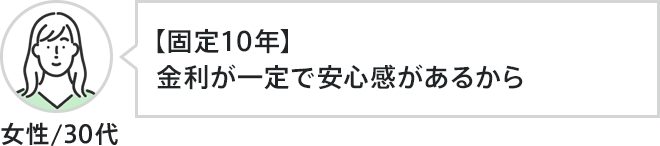

ある一定期間、固定された金利が適用されるタイプです。金利情勢に影響されることなく、安定した金額で返済することができます。auじぶん銀行の短期間の固定タイプでは、2年・3年・5年・10年をご用意しています。

カンタンポイント

金利は期間中固定

「返済は安定させたい」「リスクは怖い」とお考えのお客さまに選ばれています。

期間終了後はタイプ変更が可能

期間終了後には、再度金利タイプを決めます。期間中の変更はできません。

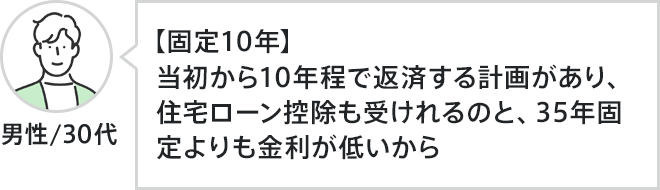

固定金利・長期よりも金利が低い

長期の固定金利よりも、金利は低めに設定されています。

固定金利を詳しく見る

固定金利 繰上返済とは

繰上返済とはcase1 定年退職を見据えた返済

~金利上昇リスクを抑える繰上返済も~

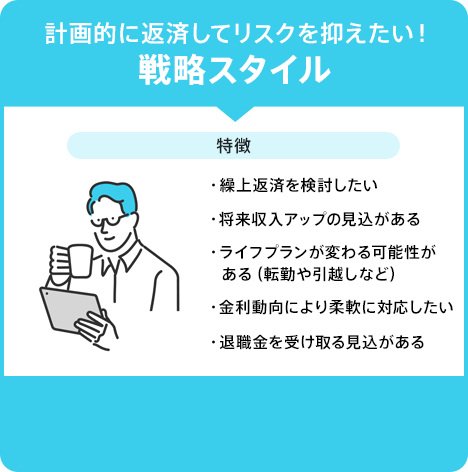

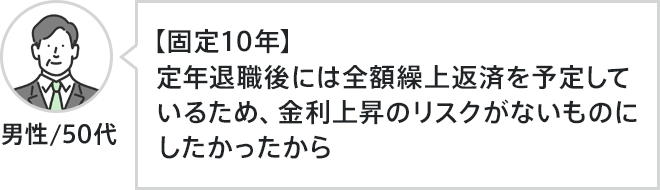

退職金の取得により資金的余裕が増えることが予想されます。たとえば定年まで残り10年程度の方が固定10年の固定金利で住宅ローンを組めば、退職後の状況に応じて返済方法を再検討できます。

当初固定期間中は金利上昇リスクを回避したうえで、繰上返済で元金を減らせば残りの返済分もリスクが抑えられます。

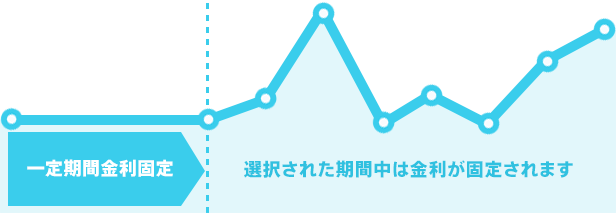

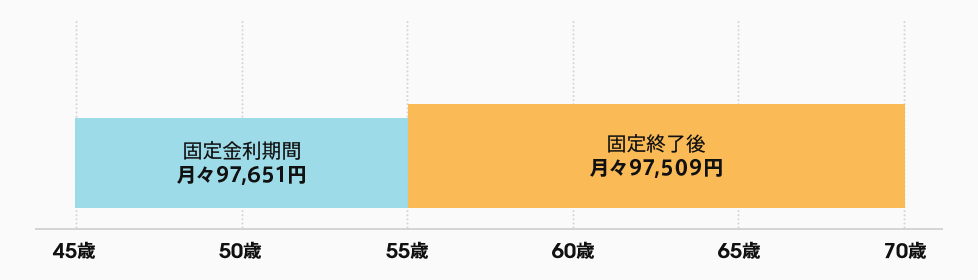

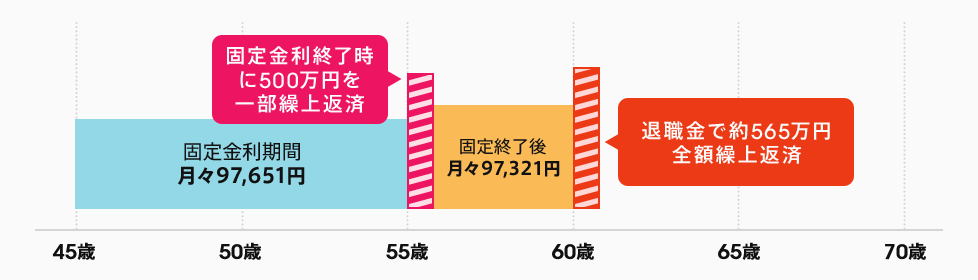

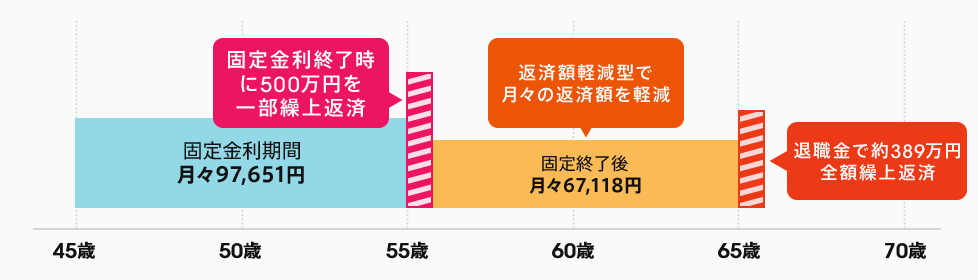

例えば、45歳の方が2500万円を25年でお借入れした場合

繰上返済なし

全額繰上返済

資金に余裕があるので早く返済したい

期間短縮型で繰上返済

計画的に繰上返済したい

返済額軽減型で繰上返済

月々の返済を抑えながら返済したい

- ※計算条件:借入金額2,500万円、返済期間25年、当初期間引下げプラン・固定10年を1.3%と仮定し、固定金利特約期間終了後、変動金利年1.28%となったと仮定。元利均等返済・6ヶ月ごとの増額返済利用なし、借入利率、基準金利が期間中に変動しない場合。

- ※住宅ローンのお借り入れにかかる諸費用は含まれておりません。

- ※auじぶん銀行ウェブサイトの住宅ローンシミュレーターを用いて算出したものであり、実際の事例と計算結果が異なる場合があります。

case2 育休などで一時的に収入減

夫婦共働きの場合で、数年間休職や時短勤務で一時的に世帯収入が減っている中でお借入れされるケースでは近い将来返済に余力ができることが予想されます。

短期間固定金利にすることで、家計が不安定な期間に金利上昇リスクを抑えることができます。

口座がなくても仮審査可能!

-

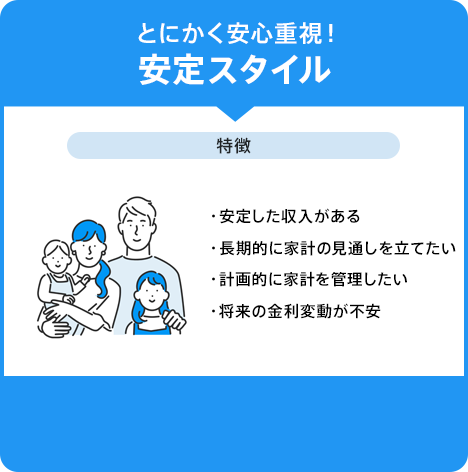

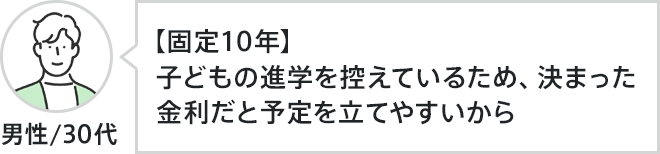

短期間の預入れに比べると金利は高めですが、市場金利の変動を気にすることなく、「安定」を選びたいお客さまにおすすめします。auじぶん銀行の長期間の固定タイプでは、15年・20年・30年・35年をご用意しています。

カンタンポイント

金利は期間中固定

市場の金利情勢に影響されることなく、期間中は金利が変わることはありません。

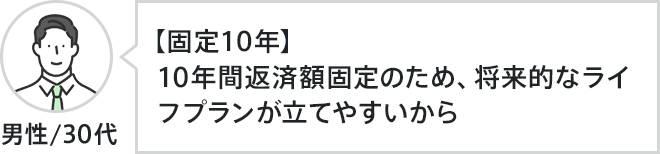

家計管理がラク

返済額が一定のため、将来を見越した返済計画が立てやすいです。

変動金利に比べて金利は高め

その一方で、市場金利の上昇時でも、負担が増えることはありません。

固定金利を詳しく見る

固定金利

固定金利の選択で計画的な貯蓄

まだお子さまが小さく、今後しばらくは教育費などの出費が想定される場合は、固定金利を選択し、返済額を一定にすることで、計画的な貯蓄が可能になり、長期的な家計のプランをたてやすくなります。

口座がなくても仮審査可能!

-

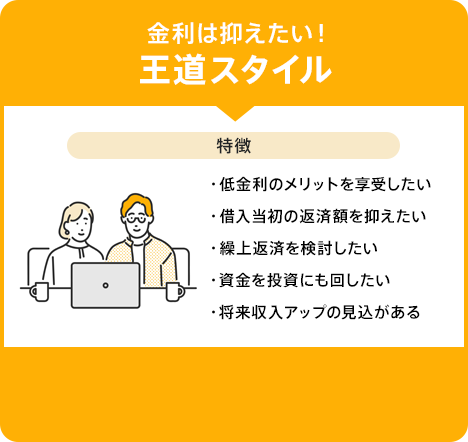

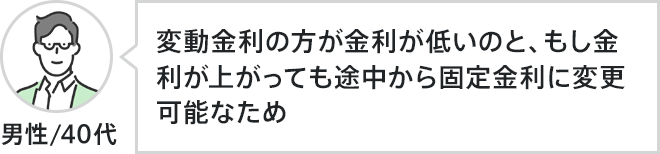

市場の金利情勢などの変化に伴って変動する金利のことをいいます。変動リスクがあるため、他の金利タイプよりも金利が低く設定されています(金利は年2回見直し)。もちろん、金利タイプを途中で変更することもできます。

カンタンポイント

金利の設定は固定金利より低め

「とにかく金利は低くしたい」とお考えのお客さまに選ばれています。

市場の金利情勢に影響する

市場の金利情勢などに伴い、金利が高くなる可能性もあります。

返済計画がたてにくい

金利が一定ではないため、リスクも考えた返済計画を考えましょう。

変動金利を詳しく見る

変動金利

金利上昇に備えた繰上返済も

返済中に金利が上昇した場合に備えて、繰上げ返済のための余力を残しておくなど余裕をもった借入内容にする必要があります。

借入時の金利で家計がぎりぎりなら、金利上昇時の返済が苦しくなることが予想されるため、借入額を減額することも考えてみましょう。

口座がなくても仮審査可能!

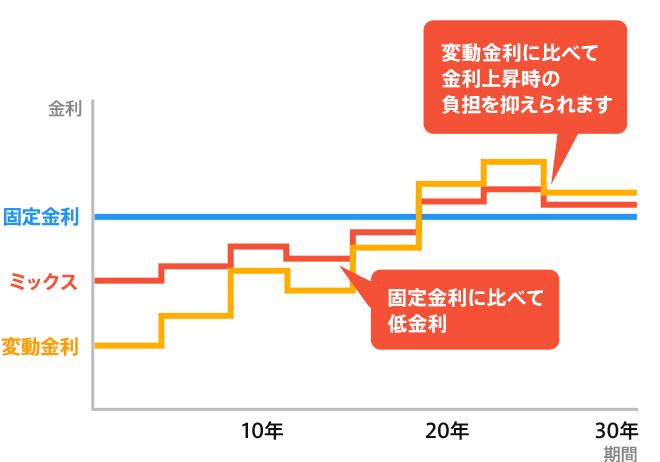

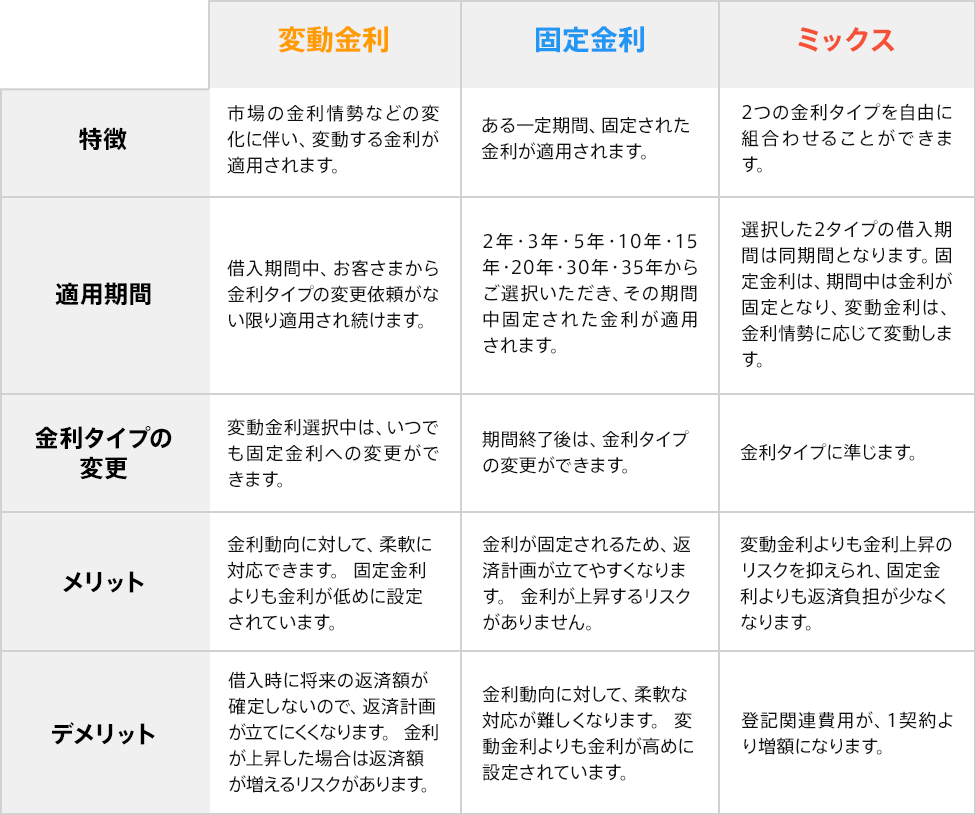

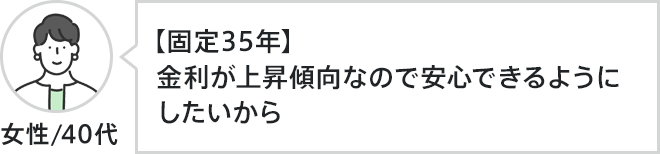

変動金利

固定金利

ミックス

- ※2025年11月 auじぶん銀行調べ

口座がなくても仮審査可能!

口座がなくても仮審査可能!

住宅ローンがはじめてのお客さまはこちらの情報もおススメ!

-

A

適用されている金利タイプにより異なります。

【変動金利をご選択の場合】

いつでも固定金利へご変更いただけます。- ※住宅ローン残存期間を超える固定金利への変更はできません。

【固定金利期間中の場合】

期間中の金利タイプの変更はできません。- ※固定金利期間終了後は、自動的に変動金利に変更されます。

- ※固定金利期間終了後に、再度固定金利をご選択いただけます。

-

A

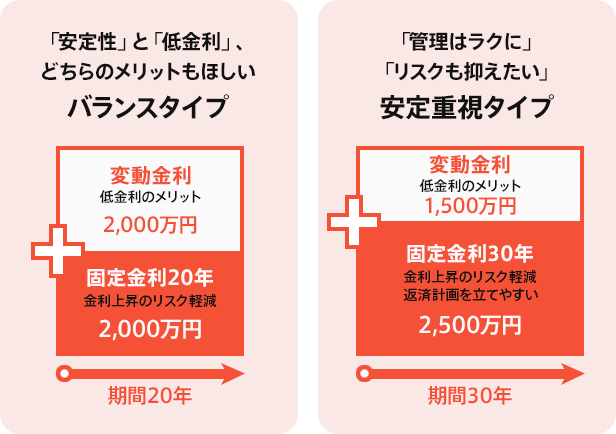

借入金額は1契約あたり500万円となります。ミックスの場合は2契約分となり、トータルの最低借入金額は1,000万円となります。

-

A

ミックス(2契約)の場合と、1契約の場合で、事務手数料が異なることはありません。

ただし、登記関連費用が1契約の場合よりも増額となりますのでご注意ください。

手数料・諸費用 -

A

繰上返済は1契約単位でお申込みいただくことができます。

一部繰上返済 -

A

住宅ローンの審査は、お申込内容やご提出いただく書類などによってお客さまごとに審査が完了するまでの時間が異なります。

【仮審査申込み~仮審査終了まで】

仮審査はお客さまのお申込内容により、お手続きにかかる時間が異なりますが、およそ1日~数日かかります。

【本審査申込み~本審査終了まで】

本審査のお申込みは仮審査承認内容をご確認いただき、申込ボタンを押すだけで完了します。あわせて、必要書類のご提出をいただき、auじぶん銀行にて本審査の手続きを開始させていただきます。本審査申込み~本審査終了まで、およそ数日かかります。

【契約手続申込み~ご契約まで】

最終のご契約内容や振込先情報をご入力いただき、契約手続きは終了します。

お借り入れまでの流れ

お問い合わせ

- 受付時間

-

- 平日 9:00 ~ 20:00

- 土・日・祝休日 9:00 ~ 17:00

- ※12月31日~1月3日を除く。

- 電話番号

-

0120-926-777

- ※携帯電話、スマートフォンからもご利用いただけます。

- ※投資用不動産ローンのお問い合わせは、0120-926-855までご連絡ください。

| メニュー番号 | お問い合わせ内容 |

|---|---|

|

0 |

auじぶん銀行を名乗る不審なメールを受け取ったお客さまのお問い合わせ |

|

1 |

お申込みを検討中のお客さまのお問い合わせ(マイページを作成していないお客さま) |

|

2 |

審査中、お手続き中のお客さまのお問い合わせ(マイページを作成済のお客さま) |

|

3 |

提携不動産会社や銀行代理業者を通してお申込みのお客さまのお問い合わせ |

|

4 |

お借入中のお客さま、ご完済、抵当権解除に関するお問い合わせ

|

|

5 |

上記以外のお客さまのお問い合わせ |

|

6 |

キャンペーンやプログラムのお問い合わせ |