金融商品仲介業務等のお取引は元本割れとなるリスクがあります。また、手数料がかかる場合があります。お取引の前に必ずご確認ください。

金融商品仲介業務等でご案内する商品をお申込みの際は、以下の点にご注意ください。

- 金融商品仲介業務等における取扱商品は預金ではないため、預金保険制度の対象ではありません。また、当社が元本を保証するものではありません。

- 金融商品仲介業務等で取扱う有価証券などは、金利・為替・株式相場などの変動や、有価証券の発行者の業務または財産の状況の変化などにより価格が変動し、損失が生じるおそれがあります。

- お取引に際しては、手数料などがかかる場合があります。手数料などは商品・銘柄・取引金額・取引方法などにより異なり多岐にわたるため、具体的な金額または計算方法を記載することができません。

- 各金融商品等のリスクおよび手数料等の情報の詳細については、各委託金融商品取引業者のウェブサイト(以下リンク)、各委託金融商品取引業者より交付される契約締結前交付書面、目論見書または販売用資料などでご確認ください。なお、同じ金融商品でも当社での取扱いと委託金融商品取引業者各社による取扱いとでは手数料等が異なる場合があります。

- SBI証券:「取扱商品のリスク情報等

」、「商品別の手数料・諸費用

」、「商品別の手数料・諸費用 」

」 - 三菱UFJ eスマート証券:「勧誘方針

」、「ご投資にかかる手数料等およびリスクについて

」、「ご投資にかかる手数料等およびリスクについて 」

」

- SBI証券:「取扱商品のリスク情報等

- 当社は委託金融商品取引業者とは別法人であり、金融商品仲介業務等のご利用にあたっては、委託金融商品取引業者の証券取引口座の開設が必要です。

- 当社における金融商品仲介業務等のお取引の有無が、お客さまと当社の預金、融資など他のお取引に影響を与えることはありません。また、当社での預金、融資などのお取引内容が金融商品仲介業務等のお取引に影響を与えることはありません。

- 当社が登録金融機関としてご案内する金融商品仲介業務等の商品やサービスは、委託金融商品取引業者によるものであり、当社が提供するものではありません。

- 当社には委託金融商品取引業者とお客さまとの契約締結に関する代理権はありません。したがって、委託金融商品取引業者とお客さまとの間の契約の締結権はありません。

- お取引に際しては、各商品の契約締結前交付書面、目論見書または約款などをご確認のうえ、投資判断はご自身でされるようお願い申し上げます。

- ご購入いただいた有価証券などは、委託金融商品取引業者に開設された口座でお預かりのうえ、委託金融商品取引業者の資産と分別して保管されますので、委託金融商品取引業者が破たんした際にも、委託金融商品取引業者の整理・処分などに流用されることはなく、原則として全額が保全されます。万が一、一部不足額が生じた場合など、全額の返還ができないケースが発生した場合でも、投資者保護基金により、お一人あたり1,000万円まで補償されます。

- 原則として、18歳以上のお客さまを対象とさせていただきます。

- 当社のウェブサイトでご案内している証券会社の商品・サービスおよび取引条件などは、変更される場合があります。最新の情報については、必ず証券会社のウェブサイトでご確認ください。

金融商品仲介業務等を行う登録金融機関

| 商号等 | auじぶん銀行株式会社 登録金融機関 関東財務局長(登金)第652号 |

|---|---|

| 加入協会 | 日本証券業協会、一般社団法人金融先物取引業協会 |

- auじぶん銀行は、登録金融機関として委託金融商品取引業者である株式会社SBI証券、三菱UFJ eスマート証券株式会社の証券口座開設のお申込み、取次ぎおよび委託金融商品取引業者が取扱う各種金融商品をご案内しております。

- 委託金融商品取引業者の取り扱う各種金融商品に関するお申込み、お問い合わせなどの各種お手続きは委託金融商品取引業者が受付します。

- auじぶん銀行は委託金融商品取引業者の代理権は有しておらず、また、金融商品仲介業務等に関してお客さまから金銭もしくは有価証券の預託を受ける事はできません。

委託金融商品取引業者

| 商号等 | 三菱UFJ eスマート証券株式会社 金融商品取引業者 関東財務局長(金商)第61号 銀行代理業 関東財務局長(銀代)第8号 電子決済等代行業者 関東財務局長(電代)第18号 |

|---|---|

| 加入協会 | 日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人日本STO協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会 |

| 商号等 | 株式会社SBI証券 金融商品取引業者 関東財務局長(金商)第44号 商品先物取引業者 |

|---|---|

| 加入協会 | 日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本STO協会、日本商品先物取引協会、一般社団法人日本暗号資産等取引業協会 |

投資信託ってなに?

~投資信託の仕組みと選ばれる理由~

個別の銘柄選びや運用はプロにお任せ

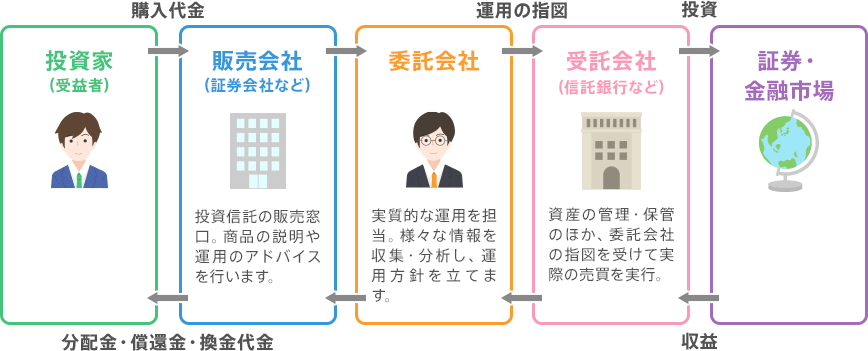

投資信託とは投資家から集めた資金をプロの運用に託す金融商品で、複数の株式や債券などで運用され、その成果を分け合う仕組みです。

銘柄の選定や売買のタイミングは、専門家が様々な情報を収集・分析して判断します。投資信託の運用成果は市場環境によって変動し、運用によって生じた損益は、それぞれの投資額に応じてすべて投資家に帰属します。

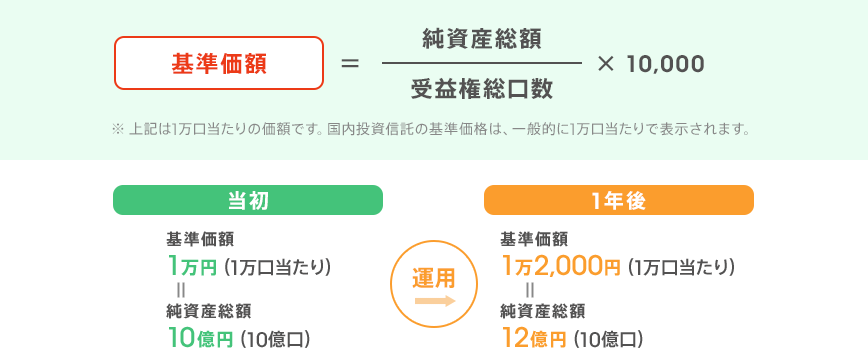

基準価額(投資信託の価格)

投資信託の価格は「基準価額(きじゅんかがく)」と呼ばれます。基準価額は日々変動する運用資産全体の価値を評価し、それを1単位当たりの金額に換算して毎営業日に算出します。

株式の場合、株価は取引所の売買可能時間帯にリアルタイムで変動しますが、投資信託の基準価額は1日1回組み入れている株式や債券などの価値をもとに算出(時価評価)し、公表されます。お客さまはこの基準価額をもとに購入したり、換金したりします。

●基準価額の意味と変動例

なぜ投資信託が選ばれる?

一般的に、投資信託は投資がはじめてのお客さま向けの商品です。その理由は大きく3つあります。少額投資やプロに運用を任せることで気軽に始められることだけでなく、分散投資効果が優れているからです。

その1少額から取引可能

1万円程度から購入できますので手軽に始められます。積立サービスがあれば、毎月100円程度からはじめることもできます。

その2プロにお任せ

専門家が様々な情報を収集・分析して投資判断を行います。お客さまの時間を節約することにもなります。

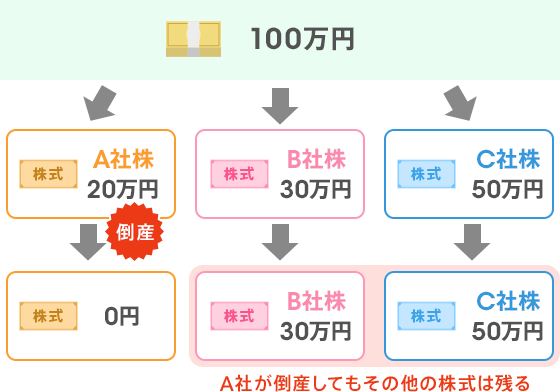

その3分散投資効果

複数の銘柄を組み入れて運用されるため、分散投資の効果が期待できます。

分散投資効果

例えば100万円を1社に投資した場合、その企業が倒産すると100万円の資金が失われます。しかし、複数社の株式に資金を分けて投資をすると、1社が倒産してもその他の株式は残ります。

投資信託は複数の銘柄を組み入れて運用されていますので、分散投資によるリスク分散が効いた商品と言えます。

投資信託にはどんな種類がある?

~投資信託の分類~

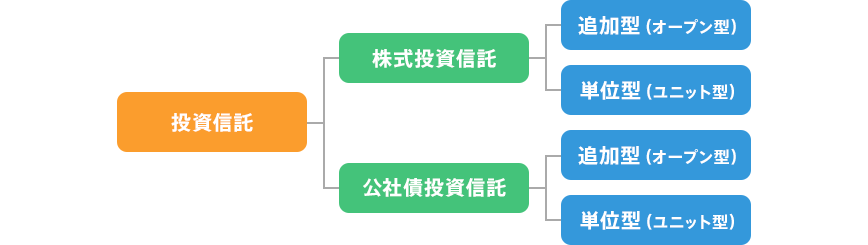

投資信託には多様な種類があります。まず覚えておきたいのが、株式の組み入れ規則による分類です。株式を組み入れて運用できる株式投資信託と、株式を一切組み入れず運用する公社債投資信託に分けられます。

運用規則や購入期間による分類

購入できる期間による分類も知っておきたい分け方の1つです。いつでも購入・換金できる追加型(オープン型)と、募集期間中のみ購入できる単位型(追加型)があります。

投資対象による分類

投資対象の資産や地域によって以下のようにファンドを分類することができます。

| 投資対象 |

国内 |

海外 |

|---|---|---|

| 株式 |

国内株式型 |

海外株式型 |

| 債券 |

国内債券型 |

海外債券型 |

| REIT (不動産投資信託) |

国内REIT |

海外REIT |

| その他資産 |

上記以外に投資するファンド |

|

| 資産複合 |

上記の複数の資産に分散投資するファンド |

|

投資対象の「独立した区分」

投資対象の「独立した区分」

ファンドの投資対象に、独立した区分として表示する3つがあります。これらの違いを押さえておきましょう。

- MRF(えむあーるえふ)

株式を一切組み入れず、低リスクで安定した利回りを目標とするファンドです。

投資対象を国債や国内外の公社債などの短期金融資産にする追加型(オープン型)の公社債投資信託です。 - MMF(えむえむえふ)

MRFと同様の投資対象にて、低リスクで安定した利回りを目標とするファンドです。MRFとMMFは似ていますが、MMFは申込が必要で利回りがやや高い一方、預けてから30日内に解約すると信託財産留保額という費用がかかります。MRFは「円普通預金」、MMFは「円定期預金」に近い特性があります。 - ETF(いーてぃーえふ)

日経平均株価やTOPIX指数、金価格などの動きに連動する成果を目指す上場投資信託です。投資信託といっても、証券取引所に上場されていますので、株式と同じように売買されます。

その他の分類

以下の言葉がよく出てきます。慣れない言葉が多くはじめは苦労しますが、今後のために言葉の意味を押さえておきましょう。

| インデックス型 |

日経平均株価などの指数に連動する運用成果を目指すファンドです。 |

|---|---|

| アクティブ型 |

日経平均株価などの特定の指数を上回る成果を目指すファンドです。 |

| 特殊型 |

投資者に対して注意喚起することが必要な、特殊な仕組みや運用手法を用いるファンドです。 例えば日経平均株価などの指数のX倍に連動する運用成果を目指すブル/ベアファンドなどがあります。 |

| ファミリーファンド |

投資家が購入できるファンド(ベビーファンド)の資金を、運用者がマザーファンドとして纏め、株式や債券などの資産に投資するファンドです。 似ている投資方針のファンドを纏めることで、運用時にかかる費用を抑えるなどのメリットがあります。 |

| ファンドオブファンズ |

複数の銘柄を指定せずに、複数のファンドに投資をするファンドです。 もともとファンドは色々な銘柄に分散投資をしていますので、複数のファンドを投資先にすることで、より広範囲に分散投資をはかり、リスクを抑えることができます。 |

投資信託の分類を把握する意義

投資信託を購入する際は、どのような商品で、どのように運用されているか理解しておくことが重要です。この画面で挙げたキーワードは、販売会社が提供する目論見書(購入前にファンドの重要事項を説明した書類)などに記載されています。

購入を検討されるファンドや気になるファンドがあれば、目論見書の内容をよく確認しましょう。

投資信託の特徴

~メリットやデメリット~

値上がり益/値下がり損

購入時より高い基準価額で換金すると値上がり益が得られます。逆に、購入時より低い基準価額で換金すると値下がり損を被ります。どちらも換金するまでは評価損益が確定しません。

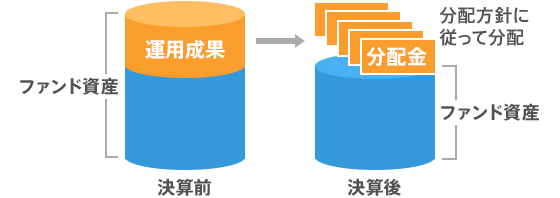

分配金

投資信託の運用では、企業と同じく定期的に決算が行われます。このとき、株式の配当金や債券の利子収入などの収益の一部を保有口数に応じて投資家に還元するのが分配金です。(分配金を投資家に還元せず再投資するファンドもあります)。

分配金を還元する頻度は年1回、年4回、年12回などファンドによって異なりますが、分配金を受取る「受取型/一般型」と、自動的にそのファンドに再投資する「再投資型/累投型」の2つのコースがあります。

分配金の注意点

分配金はファンドの分配方針や市場動向などをもとに委託会社が決めるため、将来の受取りが保証されているわけではありません。分配金の額も運用状況などによって変化し、状況によっては支払われないこともあります。

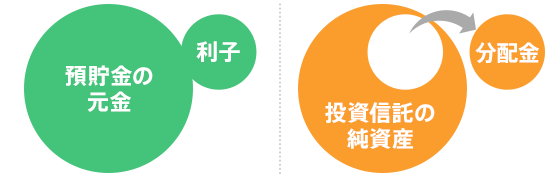

預貯金の利子となにが違う?

分配金は預貯金の利子のようなものと理解されている人が多いようですが、両者は別物です。預貯金の利子は元本にプラスして支払われるもので、支払い後も元本の額は変わりません。一方、分配金はファンドの純資産を取り崩したもので、分配金が支払われるとその分純資産が減ることになり、基準価額も下がります。

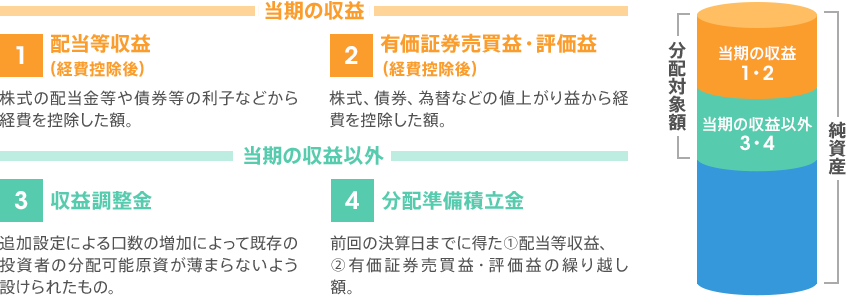

分配金と運用成績は無関係

分配金は過去の収益(当期の収益以外)から支払われることがある点にも注意が必要です。分配金が安定的に出ていても運用が好調だとは限らず、過去の収益などを取り崩している場合もあります。

投資信託のリスク

ファンドが投資する対象によってリスクは変わりますので、代表的なリスクをご説明します。

なお、リスクは一般的には「危険なこと」という意味ですが、金融商品の取引では「得られる利益と損失の振れ幅」を指します。高いリターンを求めるとリスクも高く、低いリターンを求めると低いリスクを背負います。確実に利益が出る話はありませんので、求めるリターンと許容できるリスクを決めておきましょう。

| リスクの内容 | (一般的な)影響 | |

|---|---|---|

| 価格変動リスク |

株式や債券に投資している場合、これらの価格に影響を受けます。 |

価格が上がれば基準価額は上昇 |

| 為替変動リスク |

海外の株式や債券などに投資している場合、為替に影響を受けます。 |

円安なら基準価額は上昇 |

| 信用リスク |

投資先の国や企業が財政難・経営不振等の理由で、元本の払戻しや利払いが滞ったりできなくなった場合に影響を受けます。 |

基準価額は下落 |

| 流動性リスク |

市場の動向や取引量の変化により、希望する数量やタイミングで取引できず、不利な価格で取引せざるを得ない場合に影響を受けます。 |

基準価額は下落 |

コスト

投資信託は専門家の手を借りるかわりに、保有期間中に「信託報酬」、換金時に「信託財産留保額」などのコストがかかります。詳細は次の項目でご説明します。

収益はどう見る?

~費用とトータルリターン~

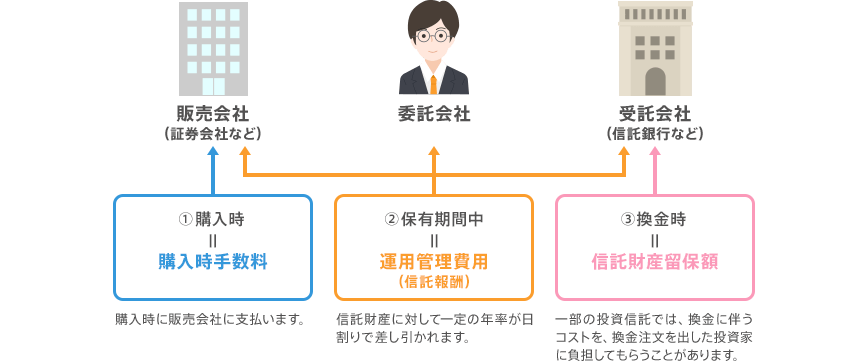

3つの主なコスト

専門家の手を借りる投資信託では、対価としてコスト(費用)がかかります。

購入時にかかるのが販売会社に支払う「購入時手数料」です。販売手数料や申込手数料とも言われ、ファンドごとに定められた手数料率を購入時の基準価額に掛けて算出されます。

保有期間中に継続してかかるコストが「運用管理費用(信託報酬)」です。これは運用経費や運用報告書の送付などの事務作業に充てられるもので、純資産総額から一定の年率で日々差し引かれる仕組みになっています。

商品によって必要になるのが、換金のときに課せられる「信託財産留保額」です。換金のときには売却手数料などが必要になるので、その分を投資家に負担してもらう仕組みです。

購入時手数料について

購入時手数料について

投資信託の購入時手数料が0円に設定されているものは「ノーロードファンド」と呼ばれます。購入時手数料は証券会社によって異なりますので、同じファンドであってもこの手数料がかかる場合もあれば、かからない場合もあります。事前に各証券会社のウェブサイトで比較しましょう。

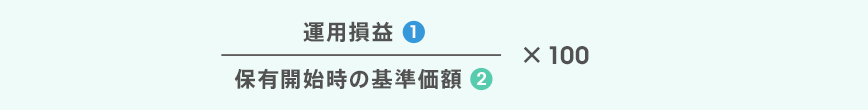

トータルリターンで考える

ファンドが優秀な成績を出しているかを測るのに、必ずチェックしたいのがトータルリターンという考え方です。トータルリターンは、基準価額の変動額と分配金の累計を当初の基準価額で割ったもので、投資元本に対する真の収益率です。

分配金の受取り額だけでは運用の好不調を測れないため、基準価額とセットで考える必要があります。

●トータルリターン(%)の計算式

投資信託の選び方

~数あるファンドをどう選ぶ~

投資対象を知る

ファンドを選ぶときに重要なのが、安全性・収益性・流動性です。このうち安全性と収益性は、いわゆるトレードオフの関係にあり、一般的には安全性が高ければ収益性は低く、収益性が高ければ安全性が低くなります。

下図のような株式・債券などの投資対象資産の種類・分類をアセットクラスと呼びます。通常、ファンドは投資対象とするアセットクラスの中で分散投資を行いますので、安全性・収益性についてはその特性がある程度反映されます。

一般的には、証券の種別として「債券」は安全性が高く、収益性は低いです。「株式」「REIT」は債券よりも安全性が低い分、収益性は高いです。地域による分類では「国内」よりは「海外」、海外の中でも「新興国」になるほど安全性が低く、収益性が高いです。

| 地域による分類 | |||

|---|---|---|---|

| 証券の種別による分類 |

国内株式 |

先進国株式 |

新興国株式 |

|

国内債券 |

先進国債券 |

新興国債券 |

|

|

国内REIT |

先進国REIT |

新興国REIT |

|

目論見書の内容を確認

販売会社が交付する目論見書を見れば、アセットクラスや、具体的な投資対象銘柄、換金するまでの期間など、運用されるファンドの内容や条件が記載されています。ファンドの検討時や購入時には内容をよく確認して理解しておきましょう。

委託会社で実績を確認

運用をプロに任せるといっても必ずリターンが得られるわけではなく、損をする可能性もありますので、ファンド選びの際はこれまでの実績も重要になります。

同じアセットクラスを投資対象としたファンドでも、銘柄の選定や売買のタイミングなどで、その成果には差があります。販売会社にて基準価額の推移などの基本的な情報を確認することもできますが、より詳しく確認するには、その商品を運用する委託会社のウェブサイトが便利です。期間ごとの運用実績をグラフで表示する機能や、これまでの一定期間の運用実績をまとめたレポートなどの資料を閲覧することができます。

人気のランキングを参考にする

数多くある投資信託の中で目的の商品を選ぶのは簡単なことではありません。そのため証券会社のランキングを参考に検討候補を選ぶのもひとつの手段です。

ランキングは各証券会社のウェブサイトページからご確認ください。

投資信託の取引方法

~購入や換金の方法~

取引の流れ

多くのファンドは毎営業日15:00までに申込を行い、その後購入となります(15:00を越えて申込された場合は翌営業日の申込扱いとなります)。投資信託を保有した後は換金を申込みすることで代金を受取りします。

投資信託によって内容が異なる場合がありますので、実際にお取引される場合は目論見書の内容をチェックしましょう。

STEP1証券口座を開設し、ログイン

投資信託の取引をはじめるには、まずは証券口座を開設する必要があります。

STEP2資金を証券口座に入金する

投資信託を購入するための資金を証券口座へ入金します。

STEP3投資信託(ファンド)を選ぶ

株取引をするにあたり、どの投資信託を買えば良いか迷っている方は前章の「投資信託の選び方」も参考にしてみてください。気になる銘柄がないかチェックしてみましょう。

STEP4投資信託(ファンド)を購入する

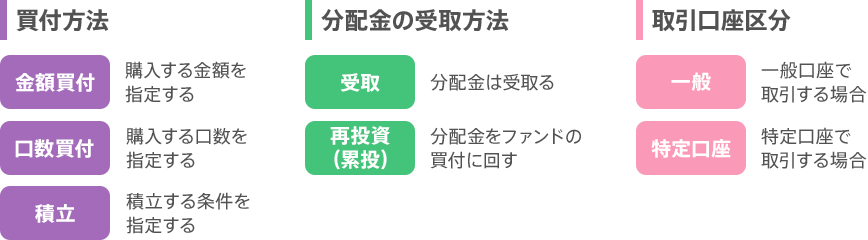

購入したいファンドがきまったら、買付方法や分配金の受取方法、取引口座区分を選択し購入します。ご自身の投資戦略や生活スタイルに応じて使い分けましょう。

STEP5購入した投資信託を保有・管理する

購入した投資信託の基準価額・運用実績を定期的にチェックしましょう。運用成績によって追加購入や売却を検討します。

STEP6売却する

目標の金額・時期になったときや運用成績によって売却しましょう。

投資信託の償還

投資信託の償還

あらかじめ定められた運用期間を終了したり、投資される口数が少なくなるなった場合など、ファンドは途中で運用を終了することがあります。これを「償還」といいます。(逆に償還する日を延長するケースもあります。)

ファンドが償還された場合は継続して保有することはできず、純資産を口数に応じて投資家に返金します。

ファンドを選んで申込みする

購入したいファンドが決まったら、あらかじめ準備した購入できる金額(買付可能額)の範囲内で申込みをします。申込みの際にいくつかの方法を選択します。

- ※積立がない場合や、分配金を還元していない場合などは選択することができません。

一般口座と特定口座の違い

一般口座と特定口座の違い

証券会社で口座を開設する際に、一般口座か特定口座か選択することができます。通常、株式や投資信託で得た利益には、20.315%の税金がかかりますが、この税金の納付方法によって口座の種別が3種類に分けられます。

個人のお客さまであれば、納税の手間がかからない「特定口座(源泉徴収あり)」を選択することがおすすめです。

- 一般口座

お客さま自身で取引の損益を計算して確定申告をします。 - 特定口座(源泉徴収なし)

証券会社で取引ごとの損益計算を行い、特定口座年間取引報告書を発行します。これをもとにお客さま自身で確定申告を行います。 - 特定口座(源泉徴収あり)

証券会社で取引ごとの損益計算を行い、特定口座年間取引報告書を発行します。取引にかかる税金は、証券会社が源泉徴収のうえ税務署へ納付しますので、お客さま自身で確定申告をする必要はありません。

積立投資とは?

投資信託の積立

積立投資とは、一定間隔で一定金額の投資信託や株式等の金融商品を購入し続ける手法です。

投資信託の積立は投信積立・積立投信などと呼ばれており、主に以下のような特徴があります。

その1少額から取引可能

毎月の購入額は少額から設定することができるので、初心者でも無理なく手軽にはじめることができます。

その2購入タイミングに迷わない

一度積立設定をしてしまえば決まったタイミングで自動的に購入するので、売買のタイミングに迷わず注文の手間をかけることなく、投資をつづけることができます。

その3時間分散効果によるリスク軽減

決まったタイミングで定期的に一定額ずつ購入することで、購入価格が平準化され、価格の変動を抑えることができます。

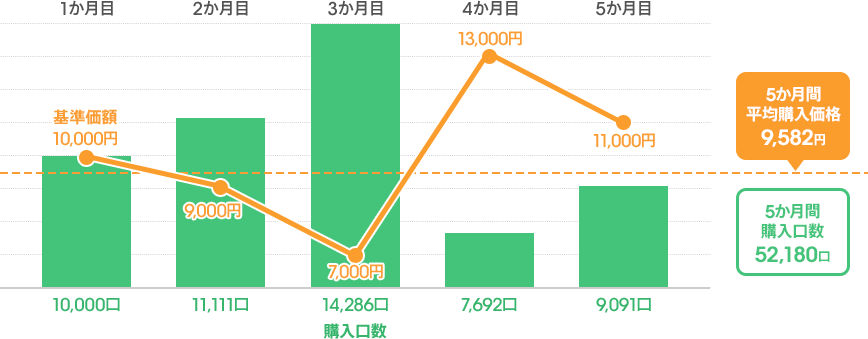

時間分散効果によるリスク軽減

一度に投資信託を購入すると値下がりした場合に評価損が発生してしまいます。しかし、一定間隔で一定金額の購入を続けると、基準価額が低い時に多くの口数を購入し、基準価額が高い時に少ない口数を購入しますので、購入価格が平準化され、価格の変動を抑えることができます。

例えば、下図の場合、毎月1万円ずつ投資信託を購入すると、5か月間の平均購入価格は9,582円となります。1か月目に10,000円で購入するよりも平均購入価格が抑えられ、購入口数も多くなります。

●毎月投資信託を10,000円購入した場合 ※1円=1口

資産の保全

~証券会社が破たんしても安心~

証券会社が破綻したら、お客さまの資産は返還

お客さまからお預かりした資産は、証券会社自身が保有する資産としっかり分けて保管することが法律で義務づけられています。これを「分別管理」といいます。

また、お預かり資産は「証券保管振替機構(通称、ほふり)」や「信託銀行」などに預託されていますので、証券会社が万が一経営破綻した場合でも、お客さまの資産は分別管理を行うことによってお客さまに返還することができます。分別管理の預託先等は各証券会社によって異なりますので、詳しくは各証券会社にお問い合わせください。

投資者保護基金

国内のすべての証券会社は、法律で投資者保護基金へ加入することが義務付けられています。万が一証券会社の分別管理に不備があり、お客さまの資産の返還が円滑に行われない場合に、返還できないお客さまの資産について投資者保護基金がお客さま一人当たり上限1,000万円まで補償を行います。

- ※補償されるのは個人のお客さまが対象です。仮名・借名により他人の名義で取引をしているお客さまや、破綻した証券会社の役員などは補償対象外となります。

●投資者保護基金が保護する取引

| 対象 | 非対象 |

|---|---|

|

国内・海外で発行された

上記取引における金銭 |

有価証券店頭デリバティブ取引 外国市場証券先物取引 店頭FX取引 など |

証券会社と銀行の口座連携

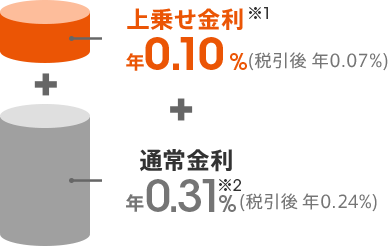

まとめて金利優遇

auじぶん銀行と対象の証券会社を連携すると、auじぶん銀行と証券口座の入出金がスムーズになり、とっても便利です。

さらに、auじぶん銀行の円普通預金金利に年0.10%(税引後 年0.07%)を上乗せします。

2026/2/1 時点

- ※1毎月判定を行い、適用条件を満たしたお客さまに上乗せ金利年0.10%(税引前)の1ヶ月分の利息を入金いたします。

- ※2円普通預金通常金利の利息支払日は年2回です。詳しくはこちら。

- プレミアム金利優遇を適用中の場合、本プログラムは適用されません。

金融商品仲介業務等のお取引は元本割れとなるリスクがあります。また、手数料がかかる場合があります。お取引の前に必ずご確認ください。

金融商品仲介業務等でご案内する商品をお申込みの際は、以下の点にご注意ください。

- 金融商品仲介業務等における取扱商品は預金ではないため、預金保険制度の対象ではありません。また、当社が元本を保証するものではありません。

- 金融商品仲介業務等で取扱う有価証券などは、金利・為替・株式相場などの変動や、有価証券の発行者の業務または財産の状況の変化などにより価格が変動し、損失が生じるおそれがあります。

- お取引に際しては、手数料などがかかる場合があります。手数料などは商品・銘柄・取引金額・取引方法などにより異なり多岐にわたるため、具体的な金額または計算方法を記載することができません。

- 各金融商品等のリスクおよび手数料等の情報の詳細については、各委託金融商品取引業者のウェブサイト(以下リンク)、各委託金融商品取引業者より交付される契約締結前交付書面、目論見書または販売用資料などでご確認ください。なお、同じ金融商品でも当社での取扱いと委託金融商品取引業者各社による取扱いとでは手数料等が異なる場合があります。

- SBI証券:「取扱商品のリスク情報等

」、「商品別の手数料・諸費用

」、「商品別の手数料・諸費用 」

」 - 三菱UFJ eスマート証券:「勧誘方針

」、「ご投資にかかる手数料等およびリスクについて

」、「ご投資にかかる手数料等およびリスクについて 」

」

- SBI証券:「取扱商品のリスク情報等

- 当社は委託金融商品取引業者とは別法人であり、金融商品仲介業務等のご利用にあたっては、委託金融商品取引業者の証券取引口座の開設が必要です。

- 当社における金融商品仲介業務等のお取引の有無が、お客さまと当社の預金、融資など他のお取引に影響を与えることはありません。また、当社での預金、融資などのお取引内容が金融商品仲介業務等のお取引に影響を与えることはありません。

- 当社が登録金融機関としてご案内する金融商品仲介業務等の商品やサービスは、委託金融商品取引業者によるものであり、当社が提供するものではありません。

- 当社には委託金融商品取引業者とお客さまとの契約締結に関する代理権はありません。したがって、委託金融商品取引業者とお客さまとの間の契約の締結権はありません。

- お取引に際しては、各商品の契約締結前交付書面、目論見書または約款などをご確認のうえ、投資判断はご自身でされるようお願い申し上げます。

- ご購入いただいた有価証券などは、委託金融商品取引業者に開設された口座でお預かりのうえ、委託金融商品取引業者の資産と分別して保管されますので、委託金融商品取引業者が破たんした際にも、委託金融商品取引業者の整理・処分などに流用されることはなく、原則として全額が保全されます。万が一、一部不足額が生じた場合など、全額の返還ができないケースが発生した場合でも、投資者保護基金により、お一人あたり1,000万円まで補償されます。

- 原則として、18歳以上のお客さまを対象とさせていただきます。

- 当社のウェブサイトでご案内している証券会社の商品・サービスおよび取引条件などは、変更される場合があります。最新の情報については、必ず証券会社のウェブサイトでご確認ください。

金融商品仲介業務等を行う登録金融機関

| 商号等 | auじぶん銀行株式会社 登録金融機関 関東財務局長(登金)第652号 |

|---|---|

| 加入協会 | 日本証券業協会、一般社団法人金融先物取引業協会 |

- auじぶん銀行は、登録金融機関として委託金融商品取引業者である株式会社SBI証券、三菱UFJ eスマート証券株式会社の証券口座開設のお申込み、取次ぎおよび委託金融商品取引業者が取扱う各種金融商品をご案内しております。

- 委託金融商品取引業者の取り扱う各種金融商品に関するお申込み、お問い合わせなどの各種お手続きは委託金融商品取引業者が受付します。

- auじぶん銀行は委託金融商品取引業者の代理権は有しておらず、また、金融商品仲介業務等に関してお客さまから金銭もしくは有価証券の預託を受ける事はできません。

委託金融商品取引業者

| 商号等 | 三菱UFJ eスマート証券株式会社 金融商品取引業者 関東財務局長(金商)第61号 銀行代理業 関東財務局長(銀代)第8号 電子決済等代行業者 関東財務局長(電代)第18号 |

|---|---|

| 加入協会 | 日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人日本STO協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会 |

| 商号等 | 株式会社SBI証券 金融商品取引業者 関東財務局長(金商)第44号 商品先物取引業者 |

|---|---|

| 加入協会 | 日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本STO協会、日本商品先物取引協会、一般社団法人日本暗号資産等取引業協会 |

お問い合わせ

金融商品仲介業務等でご案内する商品・サービス内容については、各証券会社へお問い合わせください。

SBI証券お問い合わせ窓口

■口座開設に関するお問い合わせ

0120-104-250

携帯電話からはナビダイヤル0570-082-241

- ※平日(年末年始を除く)8:00~17:00、土・日曜日(年末年始を除く)9:00~17:00

- ※ナビダイヤルは携帯電話からは20秒税込11円の通話料がかかります。

■商品サービスに関するお問い合わせ

0120-104-214

携帯電話からはナビダイヤル0570-550-104

- ※平日(年末年始を除く)8:00~17:00

- ※ナビダイヤルは携帯電話からは20秒税込11円の通話料がかかります。

三菱UFJ eスマート証券

- 電話番号

-

- フリーコール(固定・携帯)

0120-390-390 - 050から始まるIP電話

03-4221-1224

- フリーコール(固定・携帯)

- 受付時間

-

- 平日 8:00~16:00

- ※年末年始を除く

| 商号等 | 三菱UFJ eスマート証券株式会社 金融商品取引業者 関東財務局長(金商)第61号 銀行代理業 関東財務局長(銀代)第8号 電子決済等代行業者 関東財務局長(電代)第18号 |

|---|---|

| 加入協会 | 日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人日本STO協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会 |

| 商号等 | auじぶん銀行株式会社 登録金融機関 関東財務局長(登金)第652号 |

|---|---|

| 加入協会 | 日本証券業協会、一般社団法人金融先物取引業協会 |

- 三菱UFJ eスマート証券株式会社は、auじぶん銀行株式会社を所属銀行とする銀行代理業者として、「資金の貸付(住宅ローン・カードローン)」ならびに「円貨建て普通預金の受入れ」を内容とする契約の締結の媒介を行います。