金融商品仲介業務等のお取引は元本割れとなるリスクがあります。また、手数料がかかる場合があります。お取引の前に必ずご確認ください。

金融商品仲介業務等でご案内する商品をお申込みの際は、以下の点にご注意ください。

- 金融商品仲介業務等における取扱商品は預金ではないため、預金保険制度の対象ではありません。また、当社が元本を保証するものではありません。

- 金融商品仲介業務等で取扱う有価証券などは、金利・為替・株式相場などの変動や、有価証券の発行者の業務または財産の状況の変化などにより価格が変動し、損失が生じるおそれがあります。

- お取引に際しては、手数料などがかかる場合があります。手数料などは商品・銘柄・取引金額・取引方法などにより異なり多岐にわたるため、具体的な金額または計算方法を記載することができません。

- 各金融商品等のリスクおよび手数料等の情報の詳細については、各委託金融商品取引業者のウェブサイト(以下リンク)、各委託金融商品取引業者より交付される契約締結前交付書面、目論見書または販売用資料などでご確認ください。なお、同じ金融商品でも当社での取扱いと委託金融商品取引業者各社による取扱いとでは手数料等が異なる場合があります。

- SBI証券:「取扱商品のリスク情報等

」、「商品別の手数料・諸費用

」、「商品別の手数料・諸費用 」

」 - 三菱UFJ eスマート証券:「勧誘方針

」、「ご投資にかかる手数料等およびリスクについて

」、「ご投資にかかる手数料等およびリスクについて 」

」

- SBI証券:「取扱商品のリスク情報等

- 当社は委託金融商品取引業者とは別法人であり、金融商品仲介業務等のご利用にあたっては、委託金融商品取引業者の証券取引口座の開設が必要です。

- 当社における金融商品仲介業務等のお取引の有無が、お客さまと当社の預金、融資など他のお取引に影響を与えることはありません。また、当社での預金、融資などのお取引内容が金融商品仲介業務等のお取引に影響を与えることはありません。

- 当社が登録金融機関としてご案内する金融商品仲介業務等の商品やサービスは、委託金融商品取引業者によるものであり、当社が提供するものではありません。

- 当社には委託金融商品取引業者とお客さまとの契約締結に関する代理権はありません。したがって、委託金融商品取引業者とお客さまとの間の契約の締結権はありません。

- お取引に際しては、各商品の契約締結前交付書面、目論見書または約款などをご確認のうえ、投資判断はご自身でされるようお願い申し上げます。

- ご購入いただいた有価証券などは、委託金融商品取引業者に開設された口座でお預かりのうえ、委託金融商品取引業者の資産と分別して保管されますので、委託金融商品取引業者が破たんした際にも、委託金融商品取引業者の整理・処分などに流用されることはなく、原則として全額が保全されます。万が一、一部不足額が生じた場合など、全額の返還ができないケースが発生した場合でも、投資者保護基金により、お一人あたり1,000万円まで補償されます。

- 原則として、18歳以上のお客さまを対象とさせていただきます。

- 当社のウェブサイトでご案内している証券会社の商品・サービスおよび取引条件などは、変更される場合があります。最新の情報については、必ず証券会社のウェブサイトでご確認ください。

金融商品仲介業務等を行う登録金融機関

| 商号等 | auじぶん銀行株式会社 登録金融機関 関東財務局長(登金)第652号 |

|---|---|

| 加入協会 | 日本証券業協会、一般社団法人金融先物取引業協会 |

- auじぶん銀行は、登録金融機関として委託金融商品取引業者である株式会社SBI証券、三菱UFJ eスマート証券株式会社の証券口座開設のお申込み、取次ぎおよび委託金融商品取引業者が取扱う各種金融商品をご案内しております。

- 委託金融商品取引業者の取り扱う各種金融商品に関するお申込み、お問い合わせなどの各種お手続きは委託金融商品取引業者が受付します。

- auじぶん銀行は委託金融商品取引業者の代理権は有しておらず、また、金融商品仲介業務等に関してお客さまから金銭もしくは有価証券の預託を受ける事はできません。

委託金融商品取引業者

| 商号等 | 三菱UFJ eスマート証券株式会社 金融商品取引業者 関東財務局長(金商)第61号 銀行代理業 関東財務局長(銀代)第8号 電子決済等代行業者 関東財務局長(電代)第18号 |

|---|---|

| 加入協会 | 日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人日本STO協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会 |

| 商号等 | 株式会社SBI証券 金融商品取引業者 関東財務局長(金商)第44号 商品先物取引業者 |

|---|---|

| 加入協会 | 日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本STO協会、日本商品先物取引協会、一般社団法人日本暗号資産等取引業協会 |

株式とは?

~言葉の意味や、売買される仕組み~

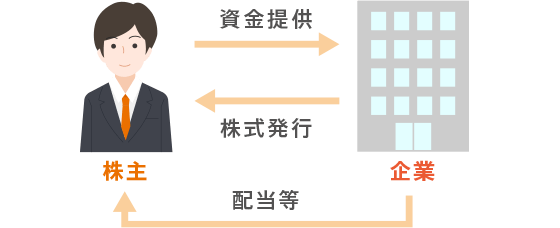

株式は企業が発行する有価証券

私たちが日ごろ耳にする機会も多い株式ですが、そもそもどのようなものなのでしょう。

株式は、企業が資金調達のためなどに発行する有価証券です。工場や店舗を造るなどの設備投資や、業務拡大などを行おうとすれば、まとまった資金が必要です。こうした資金を集めるために、企業は広く出資者(株主)を募り、株式を発行します。

上場とは?

上場という言葉をご存じでしょうか。上場とは、企業が金融商品取引所を介し、証券などの取引を開始することです。企業が上場するには業績推移や財務体質など、取引所が定める審査に合格しなければなりません。

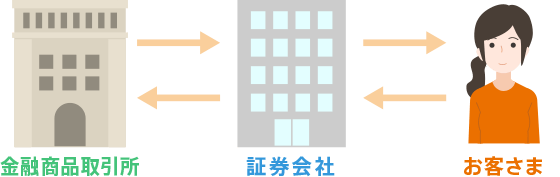

株式はどうやって売買する?

上場企業の株式は取引所を通して売買され、取引所が開いている時間は原則としていつでも取引できますが、お客さま個人が直接金融商品取引所を通して企業の株式を売買することはできません。

取引参加者と呼ばれる金融商品取引業者(証券会社)を通じて取引をしてもらうことで株式を売買します。

国内にある証券取引所

国内で圧倒的な取引量を誇るのが東京証券取引所のプライム市場。日本を代表するほとんどの企業が上場しています。主要企業への投資を考えるなら、まずここに上場している企業に注目すればいいでしょう。

一方、新興企業が多いのが、グロース市場です。将来性は高いものの、発行済み株式数が少ない企業が多く、株価変動が比較的大きい特性があります。

●国内の証券取引所

取引所 |

開設市場 |

特徴 |

|---|---|---|

東京証券取引所 |

|

国内で圧倒的な取引量を誇る証券取引所。プライム市場には日本を代表する有力企業のほとんどが上場している。2022年4月に市場区分を見直し。 |

名古屋証券取引所 |

|

名古屋など中部圏を地盤とする有力企業が単独上場しているケースが多い。2022年4月に市場区分を見直し。 |

札幌証券取引所 |

|

札幌を中心とする道内を地盤とする有力企業が単独上場しているケースが多い。 |

福岡証券取引所 |

|

福岡を地盤とする有力企業が単独上場しているケースが多い。 |

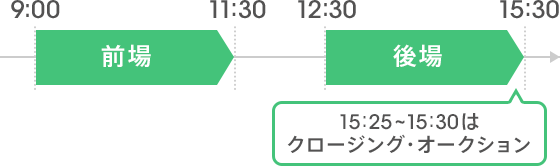

証券取引所で売買される時間

証券取引所で取引が行われる時間帯は「立会時間(たちあいじかん)」と呼ばれ、現物株式や指数先物など商品ごとに異なります。例えば、東京証券取引所の現物株式の立会時間は平日の午前立会(通称、前場(ぜんば))と午後立会(通称、後場(ごば))の2回に分かれます。

●東京証券取引所の現物株式の立会時間

平日の上記時間以外や土・日・祝日、年末年始など、取引所が休みの場合は取引ができません。証券会社はお客さまからの注文を受けて証券取引所で売買を行いますが、この時間帯以外に注文を受けた場合は次の立会時間に回されます。

クロージング・オークション

後場のザラバ終了後に注文受付時間(15:25~15:30)を設け、その後大引けの板寄せを行う仕組みです。

クロージング・オークション中の5分間は、売買は成立しない注文受付時間となり、この間、寄り付き前と同様に売買注文の状況(板状況)が配信されます。その後、取引終了時刻の15:30に板寄せが実施されます。

立会時間に関する用語

立会時間に関する用語

日経平均株価のニュースなどでよく見る用語を解説します。

- 寄り付き:前場と後場の最初についた価格

- 引け:前場と後場の最後についた価格

- 大引け:後場の最後についた取引や価格

- ザラバ:寄り付きと引けの間の通常の取引時間帯

株価はどうして変動する?

~株価上昇や下落の仕組み~

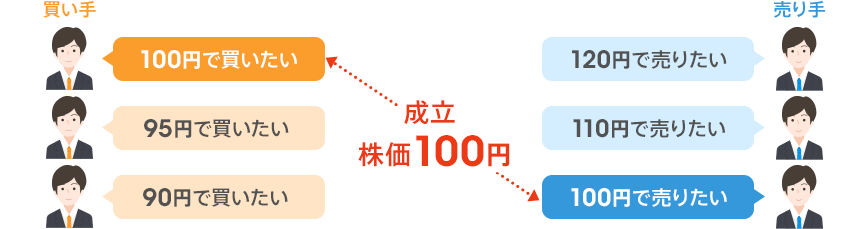

基本は需要と供給の関係

株価は日々変動します。では株価はどのような仕組みで決まるのでしょう。

結論を先に言えば、株価を決めるのはモノやサービスと同じで「需要と供給」の関係です。売りたい人はより高く売りたいでしょうし、買いたい人はより安く買いたいでしょう。この需給が一致する価格で売買が成立し、株価となります。

将来株価が上がると考え買いたい人が増えれば、現在より高い株価であっても購入したい人が増えるので株価は上がりやすくなります。一方、値下がりが心配で売りたい人が増えれば、現在より低い株価であっても売りたい人が増えるので株価は下がりやすくなります。

企業業績や経済環境などに反応

株価動向を見る上で、まず注目したいのが企業業績。業績がよく値上がりを期待できると思う人が多い企業の株価は上がりやすく、業績の悪い企業は下がりやすくなります。

株価は企業業績だけでなく、経済環境によっても変化します。下に主な変動要因をまとめました。各要因が投資家の投資判断に与える影響を考えることが大切です。

●株価を動かす様々な要因

| 個別の企業 による要因 |

企業業績 |

業績好調 |

業績がよい企業の株価は上がりやすく、業績が悪い企業は下がりやすいのが原則です。 |

|

|---|---|---|---|---|

| 経済環境 による要因 |

国内景気 |

景気回復 |

企業活動が活発化する景気回復期には、企業の増益期待が高まり、市場全体の底上げも期待できます。 |

|

|

為替 |

輸出企業 |

円安 |

輸出企業にとって円高は、海外での商品の値上がりなどにつながり下落要因。逆に輸入企業にとっては上昇要因。 |

|

|

輸入企業 |

円安 |

|||

|

金利 |

影響を単純に推し量ることはできません |

金利が上がると株式から債券へのシフトが起こりがちですが、景気回復を伴う金利上昇もあり、影響は一概には言えません。 |

||

| 海外情勢 による要因 |

海外市場 |

欧米の株式市場が好調なら日本への投資資金も増える傾向にあるので株価の上昇要因。逆に紛争などが起きると、投資意欲が低くなり、下落要因。 |

||

世の中の状況をチェック

世の中の状況をチェック

企業の業績や景気、為替を理解する為には日ごろからニュースを見て「なぜこう変化したのか」を考えることが大切です。以下の指標やニュースをこまめにチェックしましょう。

- 企業の業績を知る:四季報、企業のIR情報など

- 景気の動向を知る:景気動向指数、GDP、日銀短観など

- 海外の状況を知る:米国雇用統計、FOMCなど

株式投資のメリット・デメリット

~株式を売買する意義と、注意点~

メリット

値上がり益

購入時より株価が値上がりしたタイミングで売却すれば値上がり益を得られます。(売却するまでは評価益を抱えている状態です)。

配当

配当は企業の利益の一部を株主へ還元する手段で、1株に対し業績に応じた配当金が支払われる仕組みです。ただし、業績等によっては配当を受け取れないこともあります。

株主優待

株主への感謝を表す方法として、自社製品などを贈る企業もあります。株主優待制度のある企業の株主になると、株主優待の特典を受けられます。

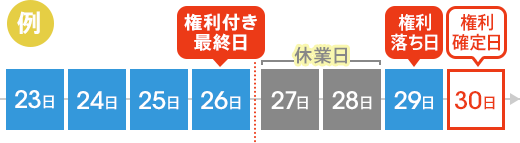

配当や株主優待の権利

配当や株主優待の権利

配当や株主優待で注意したいのが、これらの特典は株主になれば必ずもらえるわけではなく、各企業の「権利確定日」に株主名簿に株主として記載されていることが条件です。

そのためには「権利確定日の2営業日前(=権利付き最終日)」に株式を保有している必要があります。翌営業日の「権利落ち日」に株式を売却しても、この権利は獲得できます。

Point

配当や株主優待を得るためには

「権利付き最終日」に株式を保有すること

議決権

株主は株主総会に出席し、会社の運営や資産の使い方など、重要な議案の決議に参加できる議決権を得られます。

インフレに強い

株式はインフレに強い特性がある点でも注目されています。インフレになって困るのが、モノやサービスの価格が高くなることで、現金の価値が目減りすること。

仮に物価が2倍になると、現金の価値は半分になります。今まで1万円で買えたものが、2分の1しか買えなくなってしまうわけです。こうしたリスクの回避役として期待されるのが株式。景気を先取りして価格が動く株式は、インフレ時にも価格上昇が望めます。

- ※上記はわかりやすく説明するための例です。物価の上昇率と、株価の上昇率は必ずしも一致しているわけではありません。

デメリット

値下がり損

購入時より株価が値下がりしたタイミングで売却すると損を被ります(売却するまでは評価損を抱えている状態です)。

企業の倒産

企業が倒産した場合、事業を廃止する清算と、会社更生法/民事再生法を適用して再建する大きく2種類があります。

清算の場合は残っている負債をすべて返済したうえで、残っている財産を持ち株数に応じて株主に返金します。債務超過の場合は返金はありません。

一方、会社更生法や民事再生法を適用した場合、株式は「整理銘柄」に指定され所定の期間を経て上場廃止となります。また、通常株価は大きく下がります。

流動性リスク

株式は需要と供給で売買が成立します。売却しようとしても、買い手が少ない場合は注文が成立せず、株式を売却できないことがあります。

このように、希望したタイミングや価格で売却(もしくは買付)できないリスクを「流動性リスク」といいます。

株式投資の意義と注意点

株主になる、つまり企業の出資者になることは、さまざまな利益を得られる一方で、発行した企業が倒産すれば株式はほとんど無価値になり、投資元本が失われる危険性があります。

メリットとデメリットをしっかりと理解したうえで、企業の株式を購入する際は、よくその企業を分析することが必要です。次のステップで企業の業績の見方を学びましょう。

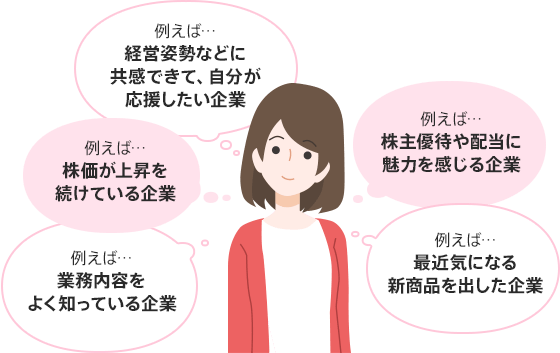

株式投資銘柄の選び方は?

~数ある企業の株式をどう選ぶ~

投資する銘柄を選ぶ

株式投資を始めたいけれど、どの銘柄を選べばいいか分からないという方も、難しく考え過ぎる必要はありません。例えば、自分のまわりのお店などで人気が出始めた新商品や、友人との会話で頻繁に登場するメーカーなど、身近な商品やサービスにアンテナを張って企業を探すのも有効な方法です。自分が応援したい企業を選ぶのもひとつの手ですし、株主優待や配当に着目するなど、自分なりの投資姿勢を確立することが大切です。

投資対象として適切かを知る

気になる銘柄を見つけたら、企業の実力を調べましょう。企業の実力とは、まずは収益力。特に注目したいのは売上高と営業利益です。この2つが継続して伸びていることが、収益力のある企業の条件です。もう1つ確認したいのが財務の健全性で、貸借対照表(バランスシート)を見ることが有効です。

収益力は市販されている会社情報等で確認できますし、貸借対照表は決算発表後に公開されます。企業の実力を知り、実際に投資をするかどうかの判断材料にしましょう。

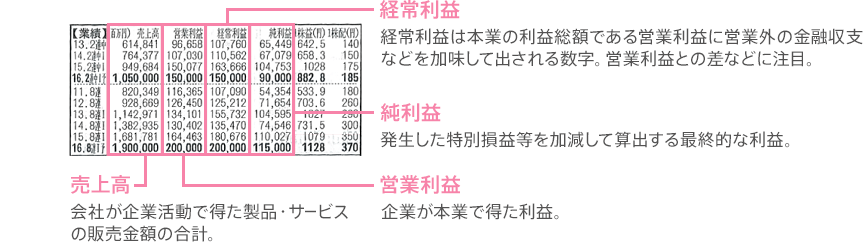

業績の見方

上場企業では決算時に、様々な業績が発表されます。売上高や営業利益はもちろん、経常利益や純利益にもご注目ください。過去の数字と比べれば、事業が好調なのか不調なのか分かります。

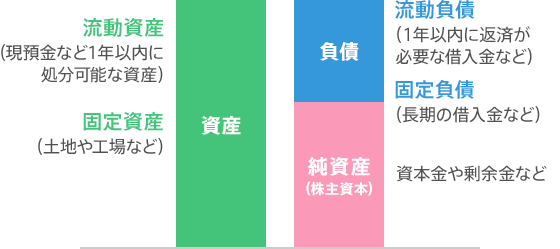

貸借対照表の見方

左の資産から右上の負債を引くと純資産(株主資本)になります。純資産が多い方が、財務の健全性が高いと考えられます。

知っておきたい株価のモノサシ

知っておきたい株価のモノサシ

株価の水準を測るモノサシをご存じでしょうか。代表的なのがPER(株価収益率)とPBR(株価純資産倍率)、ROE(自己資本利益率)です。

これらは株式購入時の絶対的な基準ではありませんが、株価水準や経営効率を知るのに役立ちますので参考にしましょう。

- PER(ぴーいーあーる)

PERとは株価収益率(Price Earnings Ratio)の略称です。

企業の収益力に対する株価の水準を比較するための指標で、株式の投資価値を判断する際に使われます。

算出方法は時価総額÷純利益、もしくは、株価÷一株当たり利益(EPS)。同業他社との比較や、過去実績との比較で株価の割高・割安を判断します。

- PBR(ぴーびーあーる)

PBRとは株価純資産倍率(Price Book-Value Ratio)の略称です。

会社の純資産に対して株価が何倍かを示した指標で、会社の資産内容や財務体質を判断する際に使われます。

算出方法は時価総額÷純資産、もしくは株価÷一株あたり純資産(BPS)で、一般的に1倍以下を割安とし下値を推定する上で効果があります。

- ROE(あーるおーいー)

ROEとは自己資本利益率(Return On Equity)の略称。

企業がどれだけの利益を出したかを測る指標で、資本に対して効率的に利益を生みだせているかを判断する際に使われます。算出方法は当期純利益÷自己資本×100、もしくは一株当たり利益(EPS)÷一株当たり純資産(BPS)×100。一般的に10%以上であれば優良企業と判断されています。

個別の銘柄ではなくETFを選ぶ

ETF(いーてぃーえふ)という言葉を聞いたことがある方は多いのではないでしょうか。Exchange Traded Funds(上場投資信託)と呼ばれ、日経平均株価やTOPIX(東証株価指数)指数、金価格などの動きに連動する成果を目指す商品です。投資信託といっても、東京証券取引所に上場されていますので、株式と同じように売買されます。

例えば、日経平均株価は日本の株式市場を代表する225銘柄の株価をもとに算出された指数ですので、これに連動することを目標としたETFを購入すると、日経平均株価全体に投資を行っているのとほぼ同じ効果が得られますので、簡単に分散投資ができます。

しかし、ETFは保有しても株主優待などの株主の権利が獲得できません。日本の景気がよくなると考えているけれど、1つ1つの企業を調べる時間がない場合や、売買益を狙う場合はETFを取引されるのが良いでしょう。

ポイント1値動きがわかりやすい

日経平均株価、TOPIX(東証株価指数)指数、NYダウなど、ニュースでよく目にする指数をベンチマークにしているため、値動きが把握しやすいです。

ポイント2リアルタイムで売買できる

通常の投資信託と異なり証券取引所の取引時間帯であれば、リアルタイムの価格で売買することができます。

ポイント3少額投資も可能

株式は1単元=100株単位で取引するため纏まった資金が必要ですが、ETFは数千円~数万円で取引可能な銘柄も多くあります。

株式投資の始め方、買い方は?

~注文方法や売買動向の把握~

株式取引の流れ

株式を購入または売却する場合は、いくつかのステップがあります。まず注文を行い、買いたい人と売りたい人の価格が一致すれば約定となり、約定後に代金を受渡しします。

STEP1証券口座を開設し、ログイン

株式の取引をはじめるには、まずは証券口座を開設する必要があります。

STEP2資金を証券口座に入金する

株を購入するための資金を証券口座へ入金します。

STEP3株(銘柄)を選ぶ

株取引をするにあたり、どの株を買えば良いか迷っている方は「株式投資銘柄の選び方は?」も参考にしてみてください。気になる銘柄がないかチェックしてみましょう。

STEP4株を購入する

株式の注文方法には「成行注文」や「指値注文」など、様々な方法があります。

ご自身の投資戦略や生活スタイルに応じて使い分けましょう。

STEP5購入した株を保有・管理する

購入した株式の株価や企業業績を定期的にチェックしましょう。保有している間は、配当金や株主優待を受け取れます。

STEP6株を売却する

保有中の株式を売却したい場合は、売却したいものを選択して売り注文を出します。約定すれば株式を売却できます。売却時も「成行注文」や「指値注文」を使って注文を出せるので、相場状況に応じて注文を使い分けましょう。

買付余力を確認

株式を購入する際には原則として取引資金をあらかじめ入金しておかないと注文することができません(前金制)。この元手を買付余力と呼びます。買付余力の計算方法は各証券会社によって異なりますので、詳しくは各証券会社にお問い合わせください。

例)買付余力の表示

| 前金制 |

現金買付可能額 |

お預かり金(現金) |

|---|---|---|

|

ループトレード買付可能額 |

お預かり金(現金) |

ループトレードとは

ループトレードとは

ループトレードとは、保有する株式を売却した際、同日中にその売却代金を他の株式の買付代金に充当する方法です。

株式の売却が約定されると、その日のループトレード買付可能額に「お預かり金(現金)」+「この株式の売却代金」が表示され、買付余力として使用できます。

ただし、同一銘柄を繰返し売買することは法令で禁止されていますので、同日中に2回以上同じ株式を購入したり、売却することはできません。

価格の指定方法

株式の注文は数量、価格と条件を指定することが必要です。価格と条件はセットで指定する最も重要な選択になるため、代表的な3種類の方法をご説明します。

●価格の指定方法

| 価格の 指定方法 |

特徴 |

|---|---|

| 成行 (なりゆき) |

|

| 指値 (さしね) |

|

| 逆指値 (ぎゃくさしね) |

|

売買動向の見方

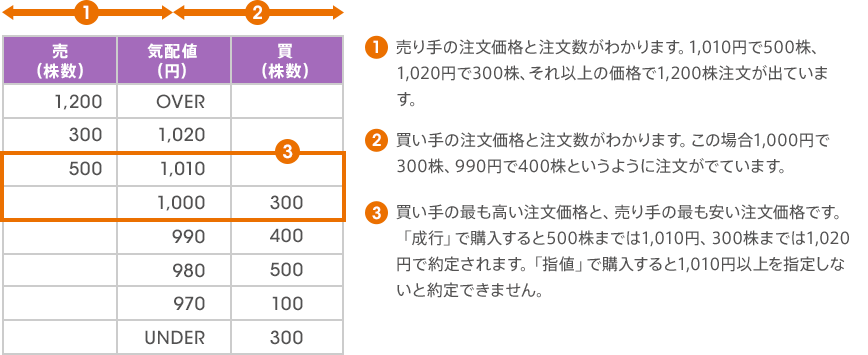

株価を見るだけでは買い手と売り手が希望する価格や、どちらの注文が多いか把握することはできません。そのため株式の注文状況を把握するために、「気配値(けはいね)」や「板(いた)」、「ローソク足(あし)チャート」をよく使用します。

- 「気配値」 買い手と売り手が希望する注文価格

- 「板」 気配値と注文数量を一覧表に纏めたもの

- 「ローソク足チャート」:表示期間中の値動きをグラフで表したもの

気配値と板の見方

買い手や売り手の注文が成立したり、それぞれの注文内容が修正されたりすると、板の内容も更新されます。

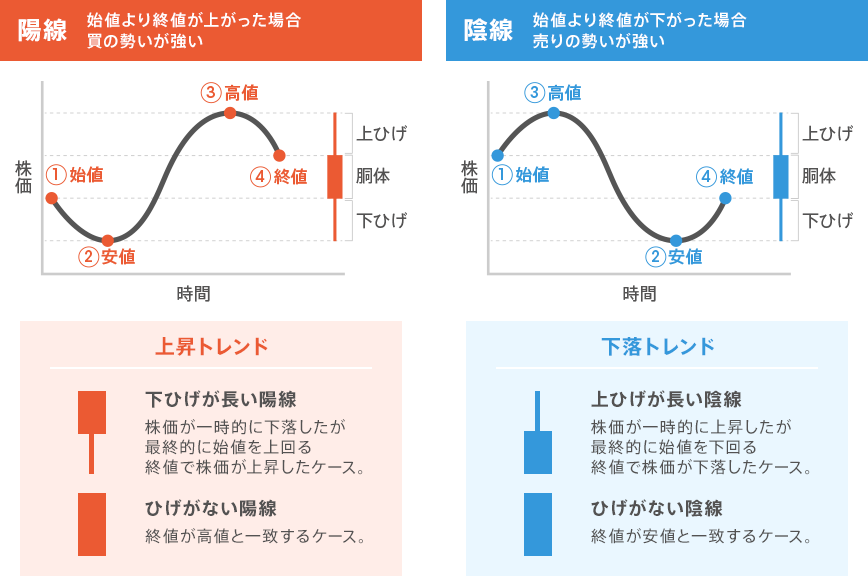

ローソク足チャートの見方

4つの価格と色で株価の上昇と下落や売買の勢いを表現します。色は情報を提供する企業によって違うことがありますのでご注意ください。

①始値(はじめね):開始時の価格

②安値(やすね):期間中の最も低い価格

③高値(たかね):期間中の最も高い価格

④終値(おわりね):終了時の価格

ローソク足チャートの「足」の期間

ローソク足チャートの「足」の期間

ローソク足チャートは、1分ごとに1本のローソクを表示する「1分足」から、1ヶ月ごとに1本のローソクを表示する「月足」などがあります。

「1分足」で陰線が出て株価が下落しても、「月足」で見ると月間の株価は陽線として上昇していることもあります。逆に「1分足」で陽線が出て株価が上昇していても、「月足」でみると月間の株価は下落していることもあります。

投資期間に合わせて、重きをおいて見るべき「足」の期間が異なります。

資産の保全

~証券会社が破たんしても安心~

証券会社が破綻したら、お客さまの資産は返還

お客さまからお預かりした資産は、証券会社自身が保有する資産としっかり分けて保管することが法律で義務づけられています。これを「分別管理」といいます。

また、お預かり資産は「証券保管振替機構(通称、ほふり)」や「信託銀行」などに預託されていますので、証券会社が万が一経営破綻した場合でも、お客さまの資産は分別管理を行うことによってお客さまに返還することができます。分別管理の預託先等は各証券会社によって異なりますので、詳しくは各証券会社にお問い合わせください。

投資者保護基金

国内のすべての証券会社は、法律で投資者保護基金へ加入することが義務付けられています。万が一証券会社の分別管理に不備があり、お客さまの資産の返還が円滑に行われない場合に、返還できないお客さまの資産について投資者保護基金がお客さま一人当たり上限1,000万円まで補償を行います。

- ※補償されるのは個人のお客さまが対象です。仮名・借名により他人の名義で取引をしているお客さまや、破綻した証券会社の役員などは補償対象外となります。

●投資者保護基金が保護する取引

| 対象 | 非対象 |

|---|---|

|

国内・海外で発行された

上記取引における金銭 |

有価証券店頭デリバティブ取引 外国市場証券先物取引 店頭FX取引 など |

証券会社と銀行の口座連携

まとめて金利優遇

auじぶん銀行と対象の証券会社を連携すると、auじぶん銀行と証券口座の入出金がスムーズになり、とっても便利です。

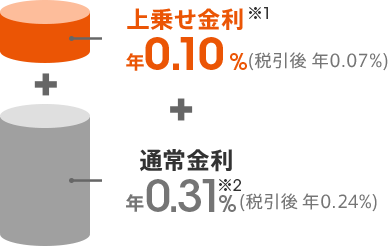

さらに、auじぶん銀行の円普通預金金利に年0.10%(税引後 年0.07%)を上乗せします。

2026/2/1 時点

- ※1毎月判定を行い、適用条件を満たしたお客さまに上乗せ金利年0.10%(税引前)の1ヶ月分の利息を入金いたします。

- ※2円普通預金通常金利の利息支払日は年2回です。詳しくはこちら。

- プレミアム金利優遇を適用中の場合、本プログラムは適用されません。

金融商品仲介業務等のお取引は元本割れとなるリスクがあります。また、手数料がかかる場合があります。お取引の前に必ずご確認ください。

金融商品仲介業務等でご案内する商品をお申込みの際は、以下の点にご注意ください。

- 金融商品仲介業務等における取扱商品は預金ではないため、預金保険制度の対象ではありません。また、当社が元本を保証するものではありません。

- 金融商品仲介業務等で取扱う有価証券などは、金利・為替・株式相場などの変動や、有価証券の発行者の業務または財産の状況の変化などにより価格が変動し、損失が生じるおそれがあります。

- お取引に際しては、手数料などがかかる場合があります。手数料などは商品・銘柄・取引金額・取引方法などにより異なり多岐にわたるため、具体的な金額または計算方法を記載することができません。

- 各金融商品等のリスクおよび手数料等の情報の詳細については、各委託金融商品取引業者のウェブサイト(以下リンク)、各委託金融商品取引業者より交付される契約締結前交付書面、目論見書または販売用資料などでご確認ください。なお、同じ金融商品でも当社での取扱いと委託金融商品取引業者各社による取扱いとでは手数料等が異なる場合があります。

- SBI証券:「取扱商品のリスク情報等

」、「商品別の手数料・諸費用

」、「商品別の手数料・諸費用 」

」 - 三菱UFJ eスマート証券:「勧誘方針

」、「ご投資にかかる手数料等およびリスクについて

」、「ご投資にかかる手数料等およびリスクについて 」

」

- SBI証券:「取扱商品のリスク情報等

- 当社は委託金融商品取引業者とは別法人であり、金融商品仲介業務等のご利用にあたっては、委託金融商品取引業者の証券取引口座の開設が必要です。

- 当社における金融商品仲介業務等のお取引の有無が、お客さまと当社の預金、融資など他のお取引に影響を与えることはありません。また、当社での預金、融資などのお取引内容が金融商品仲介業務等のお取引に影響を与えることはありません。

- 当社が登録金融機関としてご案内する金融商品仲介業務等の商品やサービスは、委託金融商品取引業者によるものであり、当社が提供するものではありません。

- 当社には委託金融商品取引業者とお客さまとの契約締結に関する代理権はありません。したがって、委託金融商品取引業者とお客さまとの間の契約の締結権はありません。

- お取引に際しては、各商品の契約締結前交付書面、目論見書または約款などをご確認のうえ、投資判断はご自身でされるようお願い申し上げます。

- ご購入いただいた有価証券などは、委託金融商品取引業者に開設された口座でお預かりのうえ、委託金融商品取引業者の資産と分別して保管されますので、委託金融商品取引業者が破たんした際にも、委託金融商品取引業者の整理・処分などに流用されることはなく、原則として全額が保全されます。万が一、一部不足額が生じた場合など、全額の返還ができないケースが発生した場合でも、投資者保護基金により、お一人あたり1,000万円まで補償されます。

- 原則として、18歳以上のお客さまを対象とさせていただきます。

- 当社のウェブサイトでご案内している証券会社の商品・サービスおよび取引条件などは、変更される場合があります。最新の情報については、必ず証券会社のウェブサイトでご確認ください。

金融商品仲介業務等を行う登録金融機関

| 商号等 | auじぶん銀行株式会社 登録金融機関 関東財務局長(登金)第652号 |

|---|---|

| 加入協会 | 日本証券業協会、一般社団法人金融先物取引業協会 |

- auじぶん銀行は、登録金融機関として委託金融商品取引業者である株式会社SBI証券、三菱UFJ eスマート証券株式会社の証券口座開設のお申込み、取次ぎおよび委託金融商品取引業者が取扱う各種金融商品をご案内しております。

- 委託金融商品取引業者の取り扱う各種金融商品に関するお申込み、お問い合わせなどの各種お手続きは委託金融商品取引業者が受付します。

- auじぶん銀行は委託金融商品取引業者の代理権は有しておらず、また、金融商品仲介業務等に関してお客さまから金銭もしくは有価証券の預託を受ける事はできません。

委託金融商品取引業者

| 商号等 | 三菱UFJ eスマート証券株式会社 金融商品取引業者 関東財務局長(金商)第61号 銀行代理業 関東財務局長(銀代)第8号 電子決済等代行業者 関東財務局長(電代)第18号 |

|---|---|

| 加入協会 | 日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人日本STO協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会 |

| 商号等 | 株式会社SBI証券 金融商品取引業者 関東財務局長(金商)第44号 商品先物取引業者 |

|---|---|

| 加入協会 | 日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本STO協会、日本商品先物取引協会、一般社団法人日本暗号資産等取引業協会 |

お問い合わせ

金融商品仲介業務等でご案内する商品・サービス内容については、各証券会社へお問い合わせください。

SBI証券お問い合わせ窓口

■口座開設に関するお問い合わせ

0120-104-250

携帯電話からはナビダイヤル0570-082-241

- ※平日(年末年始を除く)8:00~17:00、土・日曜日(年末年始を除く)9:00~17:00

- ※ナビダイヤルは携帯電話からは20秒税込11円の通話料がかかります。

■商品サービスに関するお問い合わせ

0120-104-214

携帯電話からはナビダイヤル0570-550-104

- ※平日(年末年始を除く)8:00~17:00

- ※ナビダイヤルは携帯電話からは20秒税込11円の通話料がかかります。

三菱UFJ eスマート証券

- 電話番号

-

- フリーコール(固定・携帯)

0120-390-390 - 050から始まるIP電話

03-4221-1224

- フリーコール(固定・携帯)

- 受付時間

-

- 平日 8:00~16:00

- ※年末年始を除く

- 三菱UFJ eスマート証券株式会社は、auじぶん銀行株式会社を所属銀行とする銀行代理業者として、「資金の貸付(住宅ローン・カードローン)」ならびに「円貨建て普通預金の受入れ」を内容とする契約の締結の媒介を行います。