なぜ動いた?変動理由を詳しく解説

10月5日発表「米国雇用統計」

| 失業率 | 非農業部門 雇用者数 |

|

|---|---|---|

| 予想 | 3.8% | +18.5万人 |

| 結果 | 3.7% | +13.4万人 |

| 乖離 | -0.1% | -5.1万人 |

- 結果は速報値です。

詳しい解説

米国9月雇用統計発表(10月5日21:30)前後の為替動向について

1. 発表前

9月は月を通して“日米株高”と“ドル高”となった。米ドル/円相場は上旬こそ、トランプ米大統領が日本に貿易赤字の削減を強く迫る姿勢を示すなど、対日通商政策に係る報道を嫌気して110円38銭(月間安値、7日)まで下げるなど、111円を挟んだ取引が続いた。しかしその後は、8月に通貨リラが暴落し市場の混乱を招いたトルコの中銀が、市場期待以上の利上げ*1を実施(13日)するなど新興国通貨が落ち着いたことや、米国の対中追加制裁関税の適用税率が、年内は低く抑えられたことが発表され、市場は徐々にリスクオンモードとなり、米ドル/円は上昇。20日の自民党総裁選で安倍首相の3選が確定すると、日本株市場にヘッジファンドとおぼしき買いが入り、米ドル/円も上昇が加速した。月末にかけては、米FOMC(連邦公開市場委員会)での利上げ決定(26日)により、米長期金利(10年国債利回り)が3%を明確に上回ったことや、日米株価が年初来高値を更新する*2など、好材料が相次ぎ113円30銭を上回り年初来高値を更新。10月に入ると一時114円55銭(4日)まで値を伸ばし、113円90銭近辺で指標の発表を迎えることとなった。

事前予想は、「失業率」が3.8%(前月3.9%)、「非農業部門雇用者数」が+185千人(前月+201千人)、「平均時給」が+0.3%(前月+0.4%)であった。

- *1トルコ中銀は政策金利を17.75%から24.0%へ引き上げ、追加引き締めも示唆した。

- *2日経平均株価は1月23日につけた年初来高値を更新(28日)、ニューヨークダウは1月につけた史上最高値を更新(21日)。

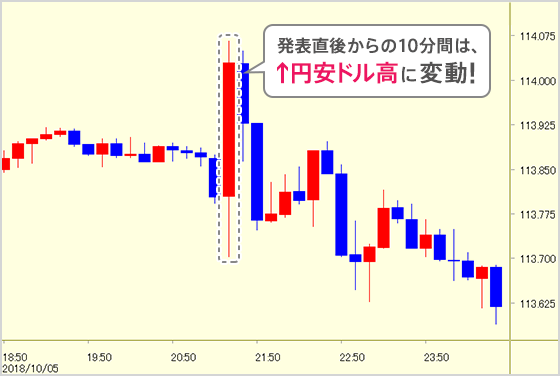

2. 発表直後

9月「失業率」は、1969年12月以来となる3.7%へ低下。「非農業部門雇用者数」は、ハリケーンの影響か、事前予想を大きく下回る前月比+134千人。「平均時給」は、事前予想通りの前月比+0.3%(前年比は+2.8%に小幅低下)と、「非農業部門雇用者数」の過去分の調整(7・8月分は合わせて87千人上方修正)を加味すれば、堅調な内容であった。

発表直後の米ドル/円は乱高下。市場予想を大きく下回る「非農業部門雇用者数」に反応して113円70銭台へ下落するも、過去分の大幅上方修正を受けて米長期金利(10年国債利回り)が上昇し、114円台をすぐに回復。しかし114円台ではドル売り強く、再び113円80銭近辺へと下落した。

3. NYK Closeまで

堅調な指標内容に米長期金利はその後も上昇を続けるが、米ドル/円は上値が重くじわじわと下落。米長期金利の上昇を嫌気した米株価が、寄り付きから下げ足を速めると米ドル/円は本日安値となる113円56銭をつけた。同水準でしばらくもみ合うが、引けにかけては米株価が反発したことから、やや戻して結局113円70銭前後でクローズとなった。米長期金利(10年国債利回り)は3.23%台へ続伸。ニューヨークダウは26,447ドル(前日比▲180ドル)と大幅に下落した。

4.「米ドル/円が下落したのはなぜ」

- 発表直後の下落は、「非農業部門雇用者数」の大幅減に反応したものであるが、その後の114円台からのじわじわとした下落は、米長期金利上昇を嫌気した米株価下落の動きに沿ったものと思われる。

- 9月上旬からほぼ一本調子で114円台半ばまで上昇し、昨年11月来となる高値水準では売り物が出やすい状況であったこと、週末から日米ともに3連休、ということもさらなるドル買いを控えさせたものと考える。

5. 当面の見通し

- (Ⅰ)10月雇用統計

約50年ぶりの水準となった「失業率」であるが、6月以降漸減し、「労働参加率」(62.7%)も高い水準で維持されていることから、4%割れの「失業率」が定着しそうである。ハリケーンの影響で9月は減少した「非農業部門雇用者数」であるが、過去2ヶ月分の大幅上方修正により、強いトレンドが維持されている。「平均時給」は若干の低下となったが、「総賃金」(就業者数×労働時間×時給)は前年比(+5.40%)で上昇を続けており、賃金データでも上昇トレンドが確認される。

- (Ⅱ)米ドル/円動向

米ドル/円相場が年初来高値を更新したが、あらためて足下での「ドル上げ材料」と「ドル下げ材料」を整理してみたい。

【ドル上げ材料】

堅調な米国景気とFOMCでの利上げ継続姿勢を受け、米長期金利(10年国債利回り)は直近安値から約0.4%上昇し、3.2%台まできた。米長期金利の3%超えは今年に入って4度目となるが、過去3回はいずれも短命に留まり3%以下へ押し戻されていたが、今回はすでに2週間が経過しており、3%より上の水準で定着する可能性が高い。米ドル/円相場と米長期金利の相関性は必ずしも高くはないが、好景気下での株高と金利高の共存となれば、為替市場でのドル高につながりやすい。財務省が先月19日に発表した8月の貿易統計では、貿易収支は原油高で輸入が大幅に増加したことから▲4,446億円と2ヶ月連続の赤字となり、年初からの累計も赤字に転じた。直近では9月上中旬分まで発表されているが、こちらも▲3,167億円の赤字となっている。昨年は1月と5月を除いて全ての月で黒字であっただけに、本邦貿易収支の状況に明らかな変化が起きている。年間での貿易収支が31年ぶりに赤字に転じたのは、東日本大震災の発生により原発が停止し、エネルギー輸入が急増した2011年であり、その後2015年まで5年間貿易収支は赤字が続いた。この間米ドル/円相場は、史上最安値となる75円台から125円台まで円安が進行している。2016-17年は再び黒字となったが、米ドル/円相場は120円台から100円台前半へと円高が進んだ。このように貿易収支と米ドル/円相場は、需給という面で日米金利差よりも密接な関係がある。原油価格が70ドル台まで上昇し、いまだ先高観が残る中で、エネルギー依存度の高い本邦の貿易収支は、しばらく赤字が続くこととなり、為替市場での円安要因となろう。

【ドル下げ材料】

IMF(国際通貨基金)は、9日に発表した最新の世界経済見通しで、米中貿易摩擦の激化などを背景に、2018年の世界全体の成長率を前年比3.7%と、前回7月時点の3.9%から引き下げた。IMFは貿易戦争のシナリオを5段階に分けて試算しており、今後さらに激しくなれば2019年以降、最大0.8%下振れすると警告している。当事国である中国は7日、今年に入り3度目の預金準備率引き下げ(実質的な金融緩和)を実施したが、株安と中国元安が止まらず、中国情勢の不透明感が強まっている。貿易戦争の激化は、米国景気にも跳ね返るものであり、当然ドル下げの要因である。

欧州に目をむけると、イタリアの財政懸念が再燃している。9月27日にまとめた経済財政計画が、前政権がEUに約束した目標から大きく後退した*3ことで、財政不安が膨らみ、イタリア金融市場が混乱した。イタリアだけでなく、過去にはギリシャやスペインの財政懸念により、金融市場が混乱する事態はたびたび発生したが、いずれも時間をかけて沈静化しその後は安定している。したがって、過度に危惧する必要はないものの、米国長期金利が上昇しその影響が懸念される中、欧州発のリスクオフ材料は、短期的なドル売り要因ととらえられやすく、注意が必要である。- *32019~21年の財政赤字をGDP比で2.4%とする内容。目標は財政黒字0.2%を達成するもの。

ヘイリー米国連大使の突然の辞任(9日)や、テイラー・スウィフトのSNSでの発言*4を受けてトランプ大統領の支持率が急落するなど、米中間選挙に向けた思惑も市場を動かす材料である。11月6日の投票日を前にポジションの調整が起きて、これまで上昇してきた日米株価や米ドル/円が下落することは考えられるが、共和党が敗北しても、不透明要因が払しょくされることが大事であり、イベント通過後、市場は好反応を示すであろう。

- *4インスタグラムのフォロワーが1億人近くになるアメリカの人気歌手。これまで政治的な発言はしてこなかったが、人種差別に関して共和党議員を批判し民主党候補への投票を明言。

米ドル/円のチャートは、104円台半ばをつけた3月の年初来安値から、114円台半ばまでの上昇で、週足で3段上げをすでに達成している。足下でのドル下落を押し目と見るか、天井と見るかの鍵は、米長期金利にあると筆者は考えている。2月と同様、直近安値から0.4%程度上昇した米長期金利の動きを受け、米国株が調整局面を迎えている。2月のように短期間で3千ドル強の下落となれば、日本株や米ドル/円への影響も避けられないが、(米長期金利の上昇が一服して3.0%近辺で安定し)そこまでの動きとならなければ、上述の需給が下支えとなり、円安地合いが来年に向けて継続するのではないか。短期的にはやや円高方向、中期的にはドル高方向と考えている。

- 予想レンジ:

- 110円50銭~114円50銭(向こう1ヶ月程度)

108円50銭~118円50銭(向こう半年程度)

- ※当内容は2018年10月10日現在の見解です。

- 執筆者:

- 株式会社じぶん銀行 ALM部長 島本薫

本画面に掲載されている情報(以下、本情報)は、情報提供のみを目的としたものであり、投資勧誘を目的としたものではありません。投資の最終決定はすべてお客さまご自身でご判断くださいますようお願いいたします。

本情報は信頼できる情報源から得た情報に基づき作成されていますが、auじぶん銀行(以下、当行)はその情報の正確性・完全性を保証するものではありません。また、過去の結果が必ずしも将来の結果を暗示するものではありません。

本情報は執筆者の見解に基づき作成されたものであり、当行の統一された見解ではありません。本情報を使用することにより生ずるいかなる種類の損失についても当行は責任を負いません。

なお、当資料の無断複製、複写、転送はご遠慮ください。当行の都合により、本情報の全部または一部を予告なしに変更することがありますので、予めご了承ください。また、本情報は著作物であり、著作権法により保護されております。当行の書面による許可なく複製又は第三者への配布をすることはできません。

「外貨預金」「じぶん銀行FX」には元本割れや投資金額を超える損失が発生するリスクがあります。また、手数料がかかる場合があるため、各商品の重要事項を必ずご確認ください。

- 外貨預金には為替変動リスクがあります。外貨預金の預入時(円→外貨)より払戻時(外貨→円)の為替相場が円高になる場合、または為替相場にまったく変動がない場合でも、往復の為替手数料(1米ドルあたり6銭、1ユーロまたは1ランドあたり16銭、1豪ドルあたり28銭、1中国元または100ウォンあたり20銭、1NZドルあたり26銭、1レアルあたり80銭)がかかるため、払戻時の円換算額が、預入時の円貨額を下回る(円貨ベースで元本割れとなる)可能性があります。

- 外貨預金は預金保険制度の対象外です。

- 中国元、レアル、ウォン、ランドは各政府の通貨政策や市場環境の変化などにより、流動性の低下、市場機能の低下および規模の縮小の可能性があり、為替レートが大幅に変動するリスクやお取引を停止する場合があります。中国元、レアル、ウォン、ランドのお取引にあたっては、これらのリスクがある点をご理解のうえ、お取引ください。

- 詳しくは、外貨預金の詳細および契約締結前交付書面を必ずご確認いただき、お取引ください。

- じぶん銀行FXは元本保証されたものではなく、「外国為替」を売買する取引であることから、外国為替相場(売買対象通貨の価格)の変動などにより損失が生じる可能性があります。また、投資金額を超える損失を被る可能性があります。

- じぶん銀行FXとは、一定額の「証拠金」を預けて、投資金額に比べて大きな金額の「外国為替」を売買できる取引です(外貨預金とは異なります)。取引維持のために必要な証拠金額は、建玉の建値の4%です(新規注文時に必要な証拠金額は、新規建玉の建値の5%)。

- じぶん銀行FXにおいて、当行が提示する売値と買値の間には差額(スプレッド)があります。流動性が著しく低下する時間帯や経済指標発表時など、相場状況によってはスプレッドが拡大する可能性があります。

- スワップポイント(金利差調整額)をお受取りまたはお支払いいただきます。スワップポイントは、一定期間固定されたものではなく、取引対象通貨の金利情勢などに応じて変動し、受取りから支払いに転じることがあります。

- 必ず重要事項をご確認いただき、十分にご理解のうえ、お取引ください。

| 商号等 | auじぶん銀行株式会社 登録金融機関 関東財務局長(登金)第652号 |

|---|---|

| 加入協会 | 日本証券業協会、一般社団法人金融先物取引業協会 |

auじぶん銀行株式会社

![[米国雇用統計] なぜ動いた?変動理由を詳しく解説](/ces/img/h1_01_pc_1.png)