9月4日米国雇用統計はどうだった?

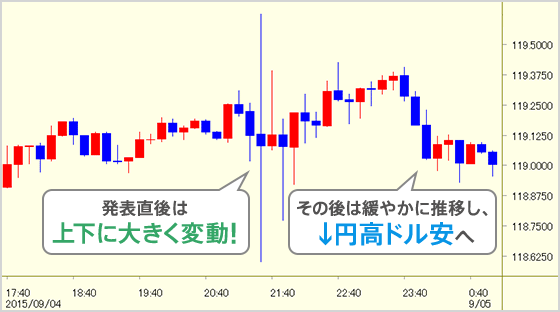

Q. なぜ発表直後は上下に大きく変動したの?

「非農業部門雇用者数」が事前予想を下回ったため瞬間的に下落しましたが、過去2ヶ月分の上方修正を受けて反発し上昇することになりました。

![[図]](/ces/img/img_201509_02.png)

- 結果は速報値です。

Q. その後はなぜ↓円高ドル安方向へ動いたの?

- 世界同時株安に伴うリスク回避のドル売り・円買いが続く

-

雇用統計の内容に反応したのは発表後のわずかな時間だけとなり、世界同時株安に伴うリスク回避のドル売り・円買いが続いた1日でした。

8月下旬からの世界同時株安を受け、9月の米利上げ実施に対する不透明感が強まる中で、市場参加者の間では「8月雇用統計が利上げの決定打となることはない」という見方が強かったため、指標発表後の動きはほぼ想定された範囲内でした。

一方で、世界同時株安が進行する中、外国人投資家の日本株投資に伴う米ドルと日本円の為替取引が米ドル/円相場に与える影響が大きくなっているものと思われます。

Q. 今後の米ドル/円はどう動くの?

- 次回の米国雇用統計(10月2日21:30発表予定)

-

「非農業部門雇用者数」の1~7月平均は+212千人と2014年の+260千人を下回り、雇用の伸びは鈍化(特に民間部門)してきています。「失業率」に関しては、労働参加率が低下を続けており、不安材料です。

- 米ドル/円の動向

-

8月上旬には2ヶ月振りに日経平均株価は2万900円台、米ドル/円相場は125円台を回復しました。

しかし、8月11日に発表された中国元の「実質的な切り下げ」に端を発した中国景気に対する懸念および中国株の急落が、世界同時株安へと発展し、さらに、前述した『日本株の下落により発生した外国人投資家によるドル売り・円買い』の影響もあり、米ドル/円相場の円安トレンドは一変することになりました。

アベノミクス相場が始まった2012年秋以降、日本株の急落は何度か見られましたが、今回の値幅は2013年5月のバーナンキショック*以来であり、日本株市場や米ドル/円相場が落ち着きを取り戻すのには、相応の時間がかかるものと思われます。この先1ヶ月程度の見通しとしては、118円半ば~121円半ばを中心レンジとするも、世界的な株安が継続する場合には、8月の瞬間的な安値である116円台を再度見に行くこととなるでしょう。一方、ドルの上値は、今回のドル下落が加速した122円台後半までと予想します。

- *バーナンキショックとは?

バーナンキFRB議長(当時)が議会証言の場で、米国量的緩和第3弾(QE3)の早期縮小に向けた出口戦略(金融緩和策の縮小)に触れたことで、世界的に株式市場が急落。3週間程で日経平均株価は約3,500円、米ドル/円は約10円下落しました。

- *バーナンキショックとは?

- ※当内容は、2015年9月7日時点の見解です。

米国8月雇用統計発表(9月4日21:30)前後の為替動向について

1. 発表前

8月20日に公表された7月米FOMC(連邦公開市場委員会)議事録では、「労働市場とマクロ経済は、利上げを支持する方向に改善している」との認識が参加者の間でおおむね共有されていることが示された。

しかし直後に発生した世界同時株安により、9月の利上げ実施は微妙な状況となる中で、雇用統計の発表を迎えることとなった。

事前予想は、「失業率」が5.2%(7月5.3%)、「非農業部門雇用者数」が+217千人(7月215千人)、「平均時給」が+0.2%(7月+0.2%)と過去2ヶ月と同様に「堅調推移が維持される内容」であった。

米ドル/円相場は、8月11日に中国人民銀行による「中国元の実質的な切り下げ」発表後も堅調に推移。翌12日には一時125円台前半まで上昇し、6月につけた年初来高値(125円86銭)に迫る局面も見られた。

しかし、高値を更新することはできず、世界同時株安に伴うリスク回避の円買いに下落。サポートと見られた123円を抜けると急落となり、24日の海外市場では、2月以来となる116円台を瞬間的につけた。

その後はドルを買い戻す動きが一旦は強まり、28日には121円台後半まで急速に回復したが、株式市場が乱高下した後に下落第2波となる中で、再び119円台前半まで押し戻され指標の発表を迎えることとなった。

一方、米国長期金利(10年国債利回り)は弱いインフレ指標を背景に2.1%台半ばと、先月の雇用統計発表後とほぼ同水準であった。

2. 発表直後

8月「失業率」は、前月より低下し5.1%。「平均時給」は前月比+0.30%。「非農業部門雇用者数」は、事前予想を44千人下回る+173千人に留まったが、6・7月分が44千人上方修正される内容で結果としておおむね予想通り、「失業率」と「平均時給」は予想比強めの内容であった。

米ドル/円は前月と同様に、市場は予想を下回った「非農業部門雇用者数」に反応し、瞬間的に118円60銭台へと下落したが、過去2ヶ月の上方修正を受け、すぐに米国長期金利(10年債利回り)が上昇したことから反発し、119円台半ばへと上昇した。

朝方の120円台から下げ足を速めていた米ドル/円は、指標発表後のショートカバー(売りポジションの買い戻し)も期待されたが上値は重く、日付が変わる頃には再び119円を割り込んで118円80銭台まで軟化した。

3. ニューヨーククローズまで

米ドル/円は発表直後こそ1円程度の上下動が見られたが、ニューヨークダウの下落や米国長期金利が低下する中で日付が変わる頃から徐々に軟調推移となり、結局119円近辺でCloseとなった。

米国長期金利は堅調な内容の指標を受け、短期ゾーンが小幅に上昇するも、長期ゾーン(10年債利回り)は2.1%台前半へと低下。ニューヨークダウは250ドルを超える大幅下落となった。

4. 「米ドル/円が弱かったのはなぜ」

- 指標への反応は乏しく、世界同時株安に伴うリスク回避のドル売り・円買いが続く。

-

雇用統計の内容に反応したのは発表後のわずかな時間だけであり、朝方からのリスク回避のドル売り・円買いの流れが続いた1日であった。

8月下旬からの世界同時株安を受け、9月の米利上げ実施に対する不透明感が強まる中で、市場参加者の間では「8月雇用統計が利上げの決定打となることはない」と見方が大勢であったため、指標発表後の動きはおおむね想定された範囲内であった。

一方で、8月下旬以降世界同時株安が進行する中、外国人投資家の日本株投資に伴う、為替ヘッジ操作*1が米ドル/円相場に与える影響が大きくなっており、指標発表後に海外市場で日経平均先物相場が下落するのに連れて米ドル/円は軟調に推移したものと思われる。- *1外国人投資家の日本株投資に伴う為替ヘッジ操作とは?

日本株市場参加者の中心である外国人投資家は、為替市場で円を調達(ドル売り・円買い)しながら日本株投資を行うことになるが、その一部は為替ヘッジ付き(将来円安により日本株資産が減価することに備え、ポジションの一部をドル買い・円売りすることで中立化する戦略)といわれている。

また投資開始後に株価が上昇すると、日本株ポジションの時価が大きくなるため、増加した分の追加でのヘッジ操作(ドル買い・円売り)を随時行うこととなる。

一方、今回のように株価が急落した場合や、大幅に円高が進行すると、これまで行っていたヘッジ操作(追加分を含む)のポジションを縮小するため、これまでとは逆の操作である、ドル売り・円買いを市場で行うこととなる。

- *1外国人投資家の日本株投資に伴う為替ヘッジ操作とは?

5. 当面の見通し

- ①9月雇用統計

「非農業部門雇用者数」の1~7月平均は+212千人と2014年の+260千人を下回り、雇用の伸びは鈍化(特に民間部門)してきている。

「失業率」に関しては、労働参加率が低下を続けており、不安材料。「平均時給」が上昇したのは利上げにプラス材料であるが、トレンドとなるか見極めに数ヶ月必要であろう。 - ②米ドル/円動向

8月上旬には2ヶ月振りに日経平均株価は2万900円台、米ドル/円相場は125円台を回復した。

しかし、8月11日に発表された中国元の「実質的な切り下げ」に端を発した中国景気に対する懸念および中国株の急落が、世界同時株安へと発展し、足元での米ドル/円相場の円安トレンドは一変することとなった。

米ドル/円チャート上では、アベノミクス相場となった2012年秋以降初めて、長期の移動平均線(200日間の終値平均)を明確に下回ったことからも、トレンドの変化を読み取ることができる。利上げのタイミングに米国当局が腐心していたことは間違いないが、この1ヶ月で米国景況感が急変した訳ではない。

一方、日本では4~6月GDPはマイナス成長に転じ、貿易赤字額も前年比で大幅に縮小したが、企業業績は悲観する内容ではなく、円高(デフレ)要因が急に台頭した状況にない。

こうした中で米ドル/円相場のトレンドが変化した理由は、前述した『日本株の下落により発生した外国人投資家によるドル売り・円買い』の影響が大きいと考えられる。

8月下旬からの世界同時株安により、外国人投資家は、これまでとは逆に株価の下落に伴い、ヘッジで行っていた為替ポジションの解消(ドル売り・円買い)を迫られることとなった。

こうしたドル売り・円買いの需給が短期間でかつ大量に市場で執行されたことが、米ドル/円相場の急落につながったものと考えられる。

アベノミクス相場が始まった2012年秋以降、日本株の急落は何度か見られたが、今回の値幅は2013年5月のバーナンキショック*2以来であり、日本株市場や米ドル/円相場が落ち着きを取り戻すのには、相応の時間がかかるものと思われる。- *2バーナンキショックとは?

バーナンキFRB議長(当時)が議会証言の場で、米国量的緩和第3弾(QE3)の早期縮小に向けた出口戦略(金融緩和策の縮小)に触れたことで、世界的に株式市場が急落。3週間程で日経平均株価は約3,500円、米ドル/円は約10円下落した。

当面の焦点は、世界的な株式市場の安定がいつ、どの水準でなされるかであろう。

日本株だけで見れば、高値からすでに3,000円以上下落しており、外国人投資家の指標ある、ドルベースで見た日経平均株価(日経平均株価÷米ドル/円レート)は、9月7日現在で、昨年後半揉み合った150ドル近辺となっており、水準としては下げ止まりも近いものと思われる。もっとも、米国や中国の株価が下げ止まらないことには、日本株だけが底打ちとはならないので、引続き警戒が必要である。もう一つの不透明要因が米国利上げ実施の有無である。現時点においては、先送りとなる可能性が高いものと思われる。利上げ実施により不透明感が払しょくされる方が市場は好感して反発に転じやすいと考えるが、どちらとなっても世界の株価は9月17日のFOMC後にもうひと押ししてから安定に向かうのではないかと考える。

向こう1ヶ月程度の見通しとしては、118円半ば~121円半ばを中心レンジとするも、世界的な株安が継続する場合には、8月の瞬間的な安値である116円台を再度見に行くこととなるであろう。一方、ドルの上値は、今回のドル下落が加速した122円台後半までと予想する。

- *2バーナンキショックとは?

- ※当内容は2015年9月7日現在の見解です。

執筆者:株式会社じぶん銀行 ALM部長 島本薫

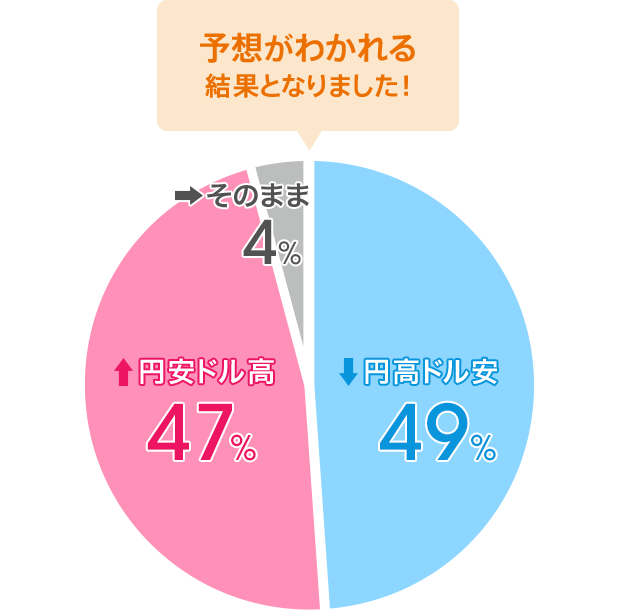

予想

9月4日米国雇用統計発表後の米ドル/円為替相場はどうなると思いますか?

- ※募集期間 2015年8月24日(月)~8月30日(日)

「↑円安ドル高」と予想した方のご意見

雇用統計はほぼ予想通りであると予想します。株価や利回りなど他の状況が後押しするかたちで、若干のドル高円安に動くと予想します。

りょう

50代 男性

中国問題や世の中になんとなく不安材料だけが報道されているせいで円高になっていると思うが、アメリカ自体はそんなに悪くない気がする。冷静に考えると、長く続かないと思うので、また円安に戻ると思います。

たかちゃん

50代 女性

今回は中国の金融緩和など、急な展開で大きく値下がりしたが一時的だと思っています。前回のドル高に近いくらいに回復すると思っている!

パン

40代 男性

雇用統計の発表後はほぼドル高になる傾向があるため。しかしながら、今回は逆転する要素も多々あるので難しいです。

ぱーちゃん

40代 男性

今後も米国経済は設備投資、消費動向などから好調が継続すると予想される。また、中国経済は減速する傾向であるが、中国政府=共産党はなりふり構わずに金利など金融、政治両面からテコ入れをしてくるでしょうから、短期的には持ち直すと考えられます。

シャトルハイ

50代 男性

依然、雇用情勢は改善を続けており、失業率、賃金も改善が見込まれるため。さらに、中国の景気後退懸念に過敏に反応し、必要以上の円高ドル安を招いたため、その反発分も見込まれる。

メンタリスト

20代 男性

「↓円高ドル安」と予想した方のご意見

中国の国内情勢の問題がまだ安定できないのが大きな課題だと思う。

なべちゃん

50代 男性

向こうの友人の話を聞く限り、あまり雇用の方は改善していなさそうだから。

ゆう

20代 男性

米国雇用統計は、だいたい横ばいだと思いますが、上海株の動きが不鮮明なので、比較的安定している円を買う動きがあり、円高になるような気がします。

サッチー

50代 男性

日本が良くなるわけではなく(円安が日本にとって良い悪いかは別として)、アメリカが良くなる理由がないので、必然的に円が上がる。個人的には円高の方がいい。経済音痴の意見とされてしまうだろうが、実際問題円高の方が生活は楽。希望を込めて、円高ドル安。

にょんまま

40代 女性

「→そのまま」と予想した方のご意見

中国の問題がメインのためどのような結果になっても変わらない。当面は指標の大半は意味がないと思われる。

ネガ

20代 男性

個人消費支出や経済指標が小幅な動きしか見られないため、変動傾向は感じられない。

としすみ

50代 女性

「↑円安ドル高」と予想した方のご意見

-

雇用統計の結果が予想を弱冠上回り、そのうえ(住宅販売等の発表結果の上向き)、年末イベントなども控えているので、国内景気は中国景気の悪さから少しずつ乖離気味になり、いまだ利上げははっきりせずのなか米国民の購買意欲と米国の貿易力を世界が信じる。

Mr.ヒロ

50代 男性 -

野性の勘

野獣

40代 男性 -

そうなって欲しいという願いです。

まっくすびあっじ

40代 女性 -

アメリカの底力

しょりょ

40代 男性 -

なんとなく...大統領選もまた始まるので、多分アメリカの為替は上がるかと。

蝶輝

20代 女性 -

自分にとって、得だから!

ぴょんぴょん

40代 女性 -

中国株価下落の心理的影響と中国火災による日本企業のダメージで日本株価が暴落し 景気後退。国債発行の政策的判断が間接的要因となり円が弱くなります。ドルが強まるわけではないので短期的展開になると思います。

す~

40代 男性 -

コインを投げて予想

かき氷

20代 男性 -

中国の株価の変動で世界経済が大変だけれど、輸出入割合的にアメリカより日本は左右されやすいことと、うろ覚えだけど、こういう相場の変動は動物的な心理に近いとかなんとかでドルの方が円より安全だとみられると考えたため

名無しさん@よく知らないf

20代 男性 -

今だからこそあがれ~~~~~~~~~~~~~~~!!

俺

40代 男性 -

希望的観測!

ズッキー

40代 男性 -

ガソリンが安くなってきているのでそう思います。

まさ

30代 男性 -

夢で見たから

CBR

50代 女性 -

米国の雇用市場は堅調であると考えられることから、年内利上げ観測が高まりやすいと考える。足もとでは、中国や新興国の経済減速が米国に波及し、年内利上げは難しいとの思惑から、金利先物の織込む年内利上げ確率は低下している。米国の堅調な雇用指標が示されれば、年内利上げが可能なほど景気はいいと判断されると想定されることから、ドル高の展開を見込む。

Tkc 30代 男性

「↓円高ドル安」と予想した方のご意見

-

中国市場の続落の影響が大きいため、雇用統計が大幅な改善を見せない限り、円安には動きづらいため。

ばんちゃま

40代 男性 -

中国の不安感で世界中が株安、ヨーロッパは相変わらず不安定、しばらくは円高になる。

ジャパン

50代 男性 -

アメリカがくしゃみをしたら日本が風邪を引く。

とっさん

40代 男性 -

米国の雇用以上に世界的に影響のある中国経済不安の中で、円の安心感の高さから円買いが進む流れを引き継ぐ形になる。一時的回避策でも上がりすぎると米国や安倍さんが面白くないので介入するのでまた円安に戻るがとりあえずは世界経済は静観していそう。

やぎやお

40代 男性 -

今、中国為替が下降しているが、さらに悪化を予想すると、当然アメリカ経済に多大な影響を与える、不安定だからこそ世界の経済を巻き込んでの影響を懸念する一つだと思う。

アジョン

50代 女性 -

不安要因がありすぎる、特に中国経済の悪化、米利上げ先伸ばしが大きい。

こじん

30代 男性 -

見通しがつくまで実際動かない。が、10分程度なら雇用統計発表に便乗した動きがある。上下に動かす人間の思惑の強さ的にはこっち!

Come La Pizza

30代 男性 -

上海株の下落に連動してドル売りに行くため、安定している円に買いが集中するために円高に動く気がする。

ひで

60代 男性 -

中国市場の懸念はそう簡単に払拭されないと思う。それに伴い原油価格も下降線を辿っており、そろそろ米景気にも影を落としそうだから。

まあるにい

40代 男性 -

風水的にはそうなるらしいww

カブトム

30代 男性 -

中国の減速が経済に影をおとすのは必至。みんな芋蔓式に景気も悪くなる。

Luxy@かぶ屋さん

30代 男性 -

韓国の不安定による

のし

40代 男性 -

最近の為替の動きはユーロを買う動きがありドルは売られると予想しました

ツムツム

40代 男性 -

市場予測よりも悪く九月利上げの見方にとどめを刺されると予想します。

ふぁんた爺さん

50代 男性 -

海外手当がドルなので(^^;;円安が希望です!

とにかく明るいヤスヒコ

40代 男性 -

とはいえ、失業率は低下傾向にあり、GDPギャップは縮小方向にあるなど、米経済は総じて成長基調にある。いずれかのタイミングで、インフレ圧力が高まる可能性がある。

だ~はま

30代 男性 -

サイコロで占った結果、円高。もはや間違いなし

かぶ

20代 男性 -

世界経済は年末に向けて大変なことになる!

キングカズ

40代 男性 -

主に中国元の切り下げ、天津の爆発事故など連続した大事故なども影響し、中国景気の後退が止まらず円買いがさらに進むことで相対してドル安となる。

トリマヤ

50代 男性 -

中国の金融緩和策は、一時的なものと予測されます。天津の爆発事故でもわかるように「世界の工場」とまで言われた製造業の受注率に歪みが起こり、アメリカにも反映され、徐々に悪化する恐れがあると予想しています。

M.N

40代 男性

「→そのまま」と予想した方のご意見

-

特に情報があるわけではないが、わずかに変動するくらいで極端な動きはないと思う。今後中国も気になるが…

ベリーグッド

50代 男性 -

中国市場の不安要素あれど全体傾向は堅調を維持し、横ばいと予想。

Vooo

40代 男性 -

今はそれより中国次第。

けぽん

30代 男性 -

現在の世界経済情勢をいろいろな観点から総合的に推測すると、停滞期なのではないかと思われる。

ハシ☆ケン

30代 男性

本画面に掲載されている情報(以下、本情報)は、情報提供のみを目的としたものであり、投資勧誘を目的としたものではありません。投資の最終決定はすべてお客さまご自身でご判断くださいますようお願いいたします。

本情報は信頼できる情報源から得た情報に基づき作成されていますが、auじぶん銀行(以下、当社)はその情報の正確性・完全性を保証するものではありません。また、過去の結果が必ずしも将来の結果を暗示するものではありません。

本情報は執筆者の見解に基づき作成されたものであり、当社の統一された見解ではありません。本情報を使用することにより生ずるいかなる種類の損失についても当社は責任を負いません。

なお、当資料の無断複製、複写、転送はご遠慮ください。当社の都合により、本情報の全部または一部を予告なしに変更することがありますので、予めご了承ください。また、本情報は著作物であり、著作権法により保護されております。当社の書面による許可なく複製又は第三者への配布をすることはできません。

「外貨預金」「じぶん銀行FX」には元本割れや投資金額を超える損失が発生するリスクがあります。また、手数料がかかる場合があるため、各商品の重要事項を必ずご確認ください。

- 外貨預金には為替変動リスクがあります。外貨預金の預入時(円→外貨)より払戻時(外貨→円)の為替相場が円高になる場合、または為替相場にまったく変動がない場合でも、往復の為替手数料(1米ドルまたは1ユーロあたり24銭、1豪ドルあたり50銭、1ランドまたは1中国元あたり20銭、1NZドルあたり40銭、1レアルあたり90銭、100ウォンあたり20銭)がかかるため、払戻時の円換算額が、預入時の円貨額を下回る(円貨ベースで元本割れとなる)可能性があります。

- 外貨預金は預金保険制度の対象外です。

- 中国元、レアル、ウォン、ランドは各政府の通貨政策や市場環境の変化などにより、流動性の低下、市場機能の低下および規模の縮小の可能性があり、為替レートが大幅に変動するリスクやお取引を停止する場合があります。中国元、レアル、ウォン、ランドのお取引にあたっては、これらのリスクがある点をご理解のうえ、お取引ください。

- 詳しくは、外貨預金の詳細および契約締結前交付書面を必ずご確認いただき、お取引ください。

- じぶん銀行FXは元本保証されたものではなく、「外国為替」を売買する取引であることから、外国為替相場(売買対象通貨の価格)の変動などにより損失が生じる可能性があります。また、投資金額を超える損失を被る可能性があります。

- じぶん銀行FXとは、一定額の「証拠金」を預けて、投資金額に比べて大きな金額の「外国為替」を売買できる取引です(外貨預金とは異なります)。取引維持のために必要な証拠金額は、建玉の建値の4%です(新規注文時に必要な証拠金額は、新規建玉の建値の5%)。

- じぶん銀行FXにおいて、当社が提示する売値と買値の間には差額(スプレッド)があります。流動性が著しく低下する時間帯や経済指標発表時など、相場状況によってはスプレッドが拡大する可能性があります。

- スワップポイント(金利差調整額)をお受取りまたはお支払いいただきます。スワップポイントは、一定期間固定されたものではなく、取引対象通貨の金利情勢などに応じて変動し、受取りから支払いに転じることがあります。

- 必ず重要事項をご確認いただき、十分にご理解のうえ、お取引ください。

| 商号等 | auじぶん銀行株式会社 登録金融機関 関東財務局長(登金)第652号 |

|---|---|

| 加入協会 | 日本証券業協会、一般社団法人金融先物取引業協会 |

auじぶん銀行株式会社

![[米国雇用統計] これまでの予想と解説](/ces/img/h1_01_pc_4.png)

![[図]](/ces/img/img_201509_01.png)